最短即日融資可能で知名度が高く利用者も多い消費者金融のプロミスですが、一部ではプロミスで借りるのはやばいと噂されています。

果たして、プロミスのカードローンで借りることは何がやばいのでしょうか?

今回は、プロミスで借りるとやばいと言われている理由や、借入する際の注意点などを口コミ体験談で確認しながらチェックしていきたいと思います。

申込の際に在籍確認は行われたかについて独自に集計したアンケート結果と、プロミスの審査時間および審査に通らない理由についても解説します。

プロミスがやばい理由を口コミからチェック

プロミスは貸金業法に基づいて融資を行う正規の貸金業者ですので、プロミスでお金を借りる事に関しては何ら問題ありません。

しかし、思いのほか簡単にお金を借りられるため、借りすぎにより返済が困難になるケースがあります。また、銀行のローン商品よりも金利設定が高いため「プロミスで借りるとやばい」と感じている消費者も存在します。

プロミスにはどんなメリットとデメリットがあるのかを知るために、実際に借りてみた方を対象にアンケート調査を行いました。

体験者ならではの口コミを検証し、注意点を把握した上で借入を行うことでより安心してカードローンを利用できるでしょう。

プロミスの良い口コミで多いのは「審査スピードが早い」

まずは、プロミスの良い口コミから見ていきましょう。

審査が早くて直ぐに借りられた。ネットで借りたい金額を申請すればウェブ上で自分の口座に振り込まれるのが便利だった。時間が無い時や行くタイミングがない時には使っていた。

審査が甘く派遣社員で年収が低くてもお金を借りることができたし、即日で借りられるのでスピードが早いのも良かったです。

保証人が要らない。親や兄弟に相談する必要がなかった。自分だけで判断できたので、いろいろ言われずに済んだ。

クレジットカードの支払いに使いたかったので、申し込みから融資を受けられるまでが早いと感じてとても助かった。

お金が欲しい時にすぐに貸してもらえる。ウェブで完結するのでどこにも行かないでいのが楽でよかった。アプリから簡単に借りられるのでカードを作らなくてもいいところはよかった。

プロミスに関する良い口コミで最も多かったのは、プロミスは審査と融資のスピードが非常に早いという点でした。

プロミスの融資スピードは?

| 融資までの時間 | 回答人数 |

|---|---|

| 1時間以内 | 6(20%) |

| 1~3時間以内 | 11(37%) |

| 3~6時間以内 | 6(20%) |

| 6~12時間以内 | 4(13%) |

| 12~24時間以内 | 1(3%) |

| 24時間以上 | 2(7%) |

今回のアンケート調査では、1~3時間以内に融資を受けた方の割合が最も多いという結果になりました。

特にすぐにお金を用意したい方は、審査も融資もすぐに済んでお金を手元においておける方が安心できますよね。

必要としていた金額をプロミスで借りることができた、ということに好印象を持っている方もいます。

急な冠婚葬祭の関係で40万円ほど必要となってしまい、説明したらスムーズにお金を借りることができてよかったと思っています。

本当に欲しいものがあって、急にお金が必要になったので、借りることができて良かったです。欲しいものも手に入ったので、それもよかったです。

プロミスで借りた金額は?

| 融資までの時間 | 回答人数 |

|---|---|

| 10万円以下 | 16(53%) |

| 11万円~20万円 | 2(7%) |

| 21万円~30万円 | 3(10%) |

| 31万円~50万円 | 8(27%) |

| 51万円以上 | 1(3%) |

11万円以上の借入をした人よりも、10万円以下を借りた人の割合が高い事がわかりました。

プロミスで初めての申込をした際に、どのくらい借入できるかの目安として参考にできるでしょう。

希望借入額が50万円以下であれば収入証明書不要なので、本人確認書類の提出だけで申込可能です。

プロミスの悪い口コミで多いのは「金利が高い」

反対に、プロミスの悪い口コミもチェックしていきましょう。

金利が思っていたよりも高めだった。希望金額を借りれたのは良かったが、金利は上限だったので残念に思った。

指定された金額ではどれだけ返済しても元金からその一割ほどしか減らなかったまた、一時期転職を機に返済に滞ることがありそれが本当に返済できなく大変だった。

利息が高い為、月々の支払いプラスα返さないと見通しがなかなか立たないことです。利息を返してるようなものなので精神的に辛いです。

返済に関して、口座引落が私の使用しているメインバンクに対応しておらず、こちらから振り込まなければならず面倒に感じた。

ATMの数がそんなに多くなかったのでどこに対応のATMがあるのか探すのが面倒くさかったし、手間だと感じました。

プロミスの悪い口コミでよく見かけたのが、利息が高いというポイントでした。

プロミスは銀行カードローンよりも金利が高く設定されているため、返済時の利息が高くなりがちです。

その代わり、初回利用であれば30日間は利息が無料になるなどのサービスもあるため、お得な使い方を心がければ、利息を気にすることなく借入をすることも可能となります。

プロミスでお金を借りて後悔した方の口コミ

プロミスでお金を借りたことによって、後悔している方も多くいます。

カードがあるので社会人になってからも使い、限度額が上がり100万まで使ってしまい今もなお返済に苦労している。

プロミスでお金を借りて後悔した点は、借り入れする時の手数料がかかるところです。セブン銀行やローソン銀行などで簡単に借り入れできるのは便利なのですが、借り入れする度に手数料を取られるのは失敗したなと感じています。

お金を安易に借りてしまったところは後悔している。本当に必要になった時に必要な額だけ受け取った方が後悔が小さくて済むと考える

プロミスでお金を借りたからといって簡単に安心できるわけではありませんし、気を付けなくてはいけないポイントもたくさんあります。

では、プロミスから借入を行った場合は、どういったことに気を付けるのが良いのでしょうか。

プロミスで借りてすぐ返すことが出来れば利息0円?

初めてプロミスを利用する際には30日間利息0円サービスが適用されるため、すぐに返済できる場合にはメリットが大きいです。

30日間の無利息期間がある点がとてもよかったです。どうにか給与が入ったら返済できる金額だったので、この期間中に返済できました。

プロミスでお金を借りてみた方の口コミを見てみましたが、多くの人にとってすぐに返済することはやはり難しいようでした。

果たしてプロミスは安心して利用できるカードローンなのか、次の項目からしっかりチェックしていきましょう。

| プロミス | SMBCモビット | レイク | アイフル | アコム | |

|---|---|---|---|---|---|

|  |  |  |  | |

| 融資 | 最短3分※5 | 最短即日※1 | 最短25分※4 | 最短20分※3 | 最短30分 |

| 金利(年率) | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% |

| 無利息期間 | はじめての方 30日間 | – | はじめての方 30日間、60日間、180日間のいずれか | はじめての方 30日間 | はじめての方 30日間 |

| 借入限度額 | 最大500万円 | 最大800万円※2 | 最大500万円 | 最大800万円 | 最大800万円 |

| WEB完結 | ◎ | ◎ | ◎ | ◎ | ◎ |

| 特徴 | 30日間無利息期間があり、24時間いつでも振り込み可能 | 審査から借り入れまで来店不要でWEBで完結できる | 最長180日間の無利息期間なので返済ペースを焦らず利用可能※ | はじめて利用する方は30日間金利が0円で利用能 | 最短30分で融資可能なので仕事の合間の空き時間でも利用可能 |

| 公式 | プロミス | SMBCモビット | レイク | – |

- 1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

- 2 借入限度額は審査によって決定します。

- 3 お申込の状況によってはご希望にそえない場合があります。

- 4 21時(日曜日は18時)までのWebでのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

審査結果によってはWebでのご契約手続きが行えない場合があります。

一部金融機関および、メンテナンス時間等を除きます。 - 5 お申込み時間や審査によりご希望に添えない場合がございます。

- 【アイフル】公式HPで貸付条件の詳細をご確認いただけます

初回借入の際には上限金利が適用されると考えられるため、カードローンを選ぶ際には上限金利で比較することが大切です。

数あるカードローンの中からプロミスを選んだ理由については、友人や知人に勧められて利用したという口コミが目立ちました。

友達がここならすぐに融資を受けられると勧められ当時お金に困っておりすぐにお金が欲しかったから。また審査も結構緩いという噂を動画サイトで確認したのでプロミスを選んだ。

コマーシャルなどでたくさん見かけたことがあったので安心感があった。申し込みをしてすぐ審査に受かると友人から聞いていた。

借りるまでの時間がスピーディだと聞いていたし、周りの知り合いにプロミス利用者がいて安心できたから。」

知名度の高さに加えて利用者の評価が高いことからしても、プロミスは安心して利用できる消費者金融といえます。

プロミスで借りると会社にバレる?

プロミスで審査を受けた際に在籍確認が行われたかどうかについてアンケートで口コミを調査したところ、過半数が「勤務先への電話はなかった」と回答しました。

web申込後にプロミスから電話があって他社借入額等を確認されたのみで、会社への在籍確認がなく、融資までのスピードが早かった。プロミスはwebで完結と広告を出しているが、その通り電話連絡のみで職場への在籍確認もなく、郵送物も今のところ家にはありません。

職場に気づかれずに即日融資ができたことが良かったです。ギャンブルで生活費も破綻していたので借入が簡単に出来たのは本当にありがたかったです。誰にもバレずに即日融資ができるかどうかでカードローンを探しました。また収入証明書の提出もなければなおよしで、その点全てをプロミスは満たしておりました。

やはり職場に連絡が行くことは心配でありましたが最大限配慮してくれて、特に問題なく借りることができてよかったと思っている

在籍確認なしでプロミスを利用することはできませんが、職場への電話なしで審査を通過することは可能です。

プロミスは勤務先の会社に電話を掛けることは原則ない

プロミスの公式サイトにも明記されているのですが、基本的にプロミスでは利用者の勤務先に電話を掛けることは原則ありません。

ただし、審査の結果によっては勤務先に電話を掛けることもあるため、必ずしもプロミスから勤務先に電話が掛かってこないとは限らないので注意しましょう。

もし、プロミスから勤務先に電話が掛かってくる場合は、プロミスであることは名乗らず、必ず担当者の個人名で電話が掛かってきます。

そのため、もしプロミスから勤務先に電話が掛かってきたとしても、プロミスを利用していることがバレるリスクは最小限に抑えられているので安心してください。

プロミスが勤務先に電話を掛ける理由は在籍確認

在籍確認とは、プロミスに借入を申請した利用者が、申請時に記入した勤務先で本当に働いているのかを確認する審査の工程の1つです。

もし利用者が勤務先を偽っていた場合は返済能力に大きな違いが出てくるほか、プロミスからの信用も失ってしまうため、借入ができなくなる可能性が非常に高くなります。

一方で、在籍確認を受けることで予想よりも多くの金額を借入できるケースがあります。

当時学生のアルバイトで借りれるか不安だったが、給与明細、在籍確認を行い予想より多く借りることができ生活が助かった。

在籍確認の電話自体はすぐに終わる

在籍確認は利用者が勤務先に本当に属しているかどうかが確認できればOKなので、電話自体は2~3分程度あればすぐに終わります。

先述したように、プロミスは会社名を名乗らず在籍確認の電話を掛けた個人名で在籍確認を行うので、プロミスを利用していることが会社にバレるリスクも少ないです。

また、勤めていることが確認できればいいので、自分が不在の時に他の方が対応した場合でも、在籍確認ができたのであれば在籍確認は完了します。

ただし、自分の不在時に誰も対応しなかったり、休業日なので在籍確認が長引いてしまうと審査が一向に進まないため、すぐにお金を借りたくても借りられないという状況に陥る可能性も高いので注意が必要です。

プロミスを利用する7つのメリット

審査通過率が高く平均で40%以上をキープしている

プロミスは成約率が高く、審査通過率は平均して40%以上をキープしています。

| 期間 | プロミス※1 | アイフル※2 | アコム※3 |

|---|---|---|---|

| 2023年4月 | 42.3% | 29.7% | 40.7% |

| 2023年5月 | 40.8% | 27.7% | 42.6% |

| 2023年6月 | 41.9% | 37.8% | 42.8% |

| 2023年7月 | 41.0% | 37.0% | 42.6% |

※1 SMBCコンシューマーファイナンス月次営業指標 2024年3月期

※2 アイフル月次推移 2023/4~2024/3

※3 アコムマンスリーレポート 2023年8月末

成約率が40%を超えているということは、単純計算でほぼ2人に1人は審査を通過しているということになります。

緊急にお金が必要なタイミングですぐに借りられる確率が高いため、急いでお金を借りたい人はプロミスがおすすめです。

申し込んだ当日にお金を借りやすい

口コミからも分かるように、プロミスは申し込みから審査も込みで借入までも時間が非常に短く、早い時間で手元にお金を用意しやすいのが大きなメリットです。

プロミスでは複数の申し込み方法があり、書面が手元に届いてから郵送に時間がかからない限りは、最短で申込即日に借入が可能です。

専用アプリで申込が完結するアプリローンであれば、なんと申し込みから最短3分※で融資ができるため、少しでも時間をかけたくないという方はこちらを利用してみるのもおすすめです。

アプリローンなら来店の必要も書類郵送の必要もなく、スマホ1台あれば問題ないため、非常に手間なく借入を行うことができます。

アプリローンの使い方は以下のようになります。

- アプリ上で申込手続きを行う

- 最短3分※で審査が完了

- アプリを利用して、セブン銀行ATMもしくはローソン銀行ATMから24時間いつでもお金を引き出せるようになる

※お申込み時間や審査によりご希望に添えない場合がございます。

総量規制内であれば他社借入があっても可能

多くの消費者金融では、他社借入額が多いと審査を通過できない場合がありますが、プロミスは総量規制内であれば、他社借入があっても融資を受けることができます。

「返済能力を超える貸付け」に該当するか否かを判断する基準の一つとして、新たな貸付けにより借入残高が年収の3分の1を超える場合に、原則として返済能力を超えるものとして禁止されるのが、いわゆる総量規制です。

引用元:お借入れは年収の3分の1まで(総量規制について)|日本貸金業協会

もし、他の消費者金融からお金を借りていて、さらにお金を借りたい場合は、プロミスをチェックしてみると良いでしょう。

「始めての契約日」からでなく「始めての借入日」の翌日から30日間は無利息になる

プロミスを始めて利用した場合、30日間は返済時の利息が無利息となります。

ただし条件があり、その条件は以下の2つです。

- メールアドレスを登録する

- Web明細を利用する

無利息となるのは始めての出金日の翌日から30日間で契約日からではないため、すぐに借入をしなくても30日間の無利息特典は利用することが可能です。

期間中は何回お金を借りることがあっても30日以内に返済していれば無利息となります。

実際に返済時にどれだけの利息がかかるのか、無利息だとどれくらいお得になるのかについては、プロミスの公式サイトで計算することが可能ですので、気になる方は公式サイトをチェックしてみてください。

上限金利が大手消費者金融よりも低い

消費者金融の金利は銀行カードローンに比べて高いのが一般的です。

しかし、プロミスの上限金利は他の消費者金融よりも上限金利が低くなっています。

| 消費者金融 | 金利 |

|---|---|

| プロミス | 4.5%~17.8% |

| SMBCモビット | 3.0%~18.0% |

| アコム | 3.0%~18.0% |

| アイフル | 3.0%~18.0% |

| レイク | 4.5%~18.0% |

アイフル注釈

※公式HPで貸付条件の詳細をご確認いただけます

このように、プロミスは他の消費者金融と比べて上限金利が少なく、返済額を少し抑えられるため、特に長い期間で返済を行いたい方に合っています。

返済手数料0円でATMを利用できる

プロミスは三井住友銀行と同じグループ会社であることから、自社ATM以外にも三井住友銀行ATMを無料で利用することもできます。

通常、コンビニのATMを利用すると取引金額に応じて1回あたり110~220円の手数料がかかります。

塵も積もれば山となるというとおり、何度も取引していると手数料だけで数千円単位のコスト負担になってきてしまいます。

プロミスであればプロミス自社ATMと三井住友銀行ATMのどちらを使っても無料で取引ができるのでお得です。

「振込だと通帳に記録が残ってしまうから」という理由でATMでの取引を考える人も少なくありませんが、プロミスなら便利でお得に利用できるでしょう。

家族に内緒でお金を借りやすい

カードローンを利用していることを家族にバレたくないという方も多いと思います。

しかし、プロミスのカードローンの場合、アプリから融資を申し込むと郵送物やローンカードが郵送されることなく利用できるため、郵送物が届くことによって家族にカードローンを利用していることがバレる心配がありません。

利用履歴もアプリから確認できるうえに、アプリを使ってセブン銀行ATMやローソン銀行ATMからお金を引き出すことも可能です。

そのため、返済時も真摯に対応し、正しく返済をすることで家族にバレないように気を付ける必要があるのは忘れないようにしてください。

大手の銀行グループという安心感がある

プロミスは、日本三大メガバンクの一角である「三井住友銀行」を傘下におさめる「SMBCグループ」に属する企業です。

「消費者金融」はかつて「街金」「サラ金」と呼ばれていた時代もあり、今でも利用することに不安を覚える人は少なくありません。

その点、プロミスならSMBCグループの一員ということで従業員の質も高く、安心して利用できるでしょう。

プロミスでお金を借りる際のデメリット

手軽にカードローンが利用できてしまう

これは良い面でもありつつ悪い面でもある部分なのですが、即日融資を受けることができ、無利息期間や上限金利が他の消費者金融よりも低いプロミスは、手軽にお金を借りやすい消費者金融とも言えます。

コンビニATMによって手軽にお金を引き出すことも可能です。

しかし、あくまで無利息なのは最初の利用のみですし、無計画にプロミスからお金を借り続けていると、いつの間にか借金が膨れ上がってしまい、返済能力を超えた借金を抱えてしまう恐れがあります。

そのため、プロミスを利用する際は常に計画的にお金を借り入れ、返済で困ってしまわないように注意してください。

与信額が希望借入額より低かった

カードローンを申し込んでも、必ずしも希望借入額と同じだけの与信額が受け取れるとは限りません。

借入を申し込んだ方の中には、希望通りの金額で借入することができなかった方も多くいます。

その主な理由としては

- 返済能力がないと判断される

- 他社からの借入がある

の2つが挙げられます。

前者はもちろんのこと、後者も総量規制の問題や、返済能力に見合った借入額なのかどうかを総合的に判断されるため、これら2つに懸念点がある場合は、与信額が低くなる可能性があることも頭に入れておきましょう。

審査を通過しないと融資を受けられない

カードローンを利用する際に当たり前のことなのですが、カードローンは申し込んだからと言って、必ずしも融資が受けられるわけではありません。

もちろん審査を通過しなければ融資を受けることができませんが、実際にプロミスの審査を受けて通過できない方も多くいます。

審査は確かに早く済むものの、だからと言って審査が受かりやすいということではありません。

では、実際にプロミスのカードローンではどういったことを見られているのかというと

- 安定した収入がある

- 他に借入をしているかどうか

が大きなポイントとなります。

安定した収入が無ければ借金の返済を行うことができないので、消費者金融も当然お金を貸そうとは思いません。

また、消費者金融だけではなくクレジットカードなど、さまざまな場所からの借入も審査を通過率に関わります。

既に借金の返済がある場合、その分新たな借り入れへの返済能力が落ちるのが大きな理由です。

このように、審査が合格できるかどうかも借入する際には考えておくようにしてください。

専業主婦は融資を受けられない

プロミスは学生や主婦でも融資を受けることが可能ですが、それはあくまで「安定した収入を得ている」場合の話です。

まったく仕事をしていない専業主婦の場合、プロミスの申し込み条件を満たしていないので融資を受けることができません。

お申込条件

年齢18~74歳のご本人に安定した収入のある方。

主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。

ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用元:プロミス|お申込条件と必要書類

プロミスを解約するとどんなデメリットがある?

カードローンには限度額の範囲内で繰り返し借入できるという便利さがあるため、プロミスを解約すると突然の出費に対応できないことがデメリットとなり得ます。すぐにお金を借りる手段を持っていることで安心できる人にとっては特にそういえます。

逆に、毎月の利息負担が原因で精神的に辛い思いを経験した人は、完済後に解約することでストレスから解放されることもあります。

解約するためには借入残高を0円にしなければいけませんが、完済したらカードローンが自動で解約されるわけではありません。

予期しない出費に備えて持っておくことにするのであれば手続きは不要ですが、今後お金を借りる予定がない場合には解約することもできます。

プロミスの解約(退会)方法は2通りあります。

- プロミスコール(0120-24-0365)

- 自動契約機

手続きに必要なのはプロミスの会員番号のみで、その他の書類などは不要です。

プロミスは安心して利用できるカードローン?

プロミスだけに限ったことではありませんが、返済期日までに支払いを行わないと「遅延損害金」が発生します。

もし期日までに返済できそうにない場合には、事前に対策を取りましょう。

プロミスの公式サイトには以下の記載があります。

Q.もし返済期日に遅れそうな場合はどうしたらいいですか?

A.返済期日前に、プロミスコール(0120-24-0365)までご連絡いただくか、会員サービスよりご返済希望日をご登録ください。会員サービスよりご返済希望日の登録をご希望の場合は、インターネットやアプリの会員サービス内の「今回のご返済期日についてのご相談」を選択してください。

引用元:ご返済について|よくあるご質問|プロミス公式サイト (promise.co.jp)

※お取引状況などにより、受付ができない場合がございます。

事情により返済が難しい場合には、返済期日前にプロミスに相談することが大切です。

返済時に厳しい取り立てをされることはない

消費者金融への返済時に、取り立てで怖い思いをするのではないかと心配になる方も多いのではないのでしょうか。

プロミスは返済が滞ったとしても、威圧的な取り立てや、深夜などの社会的に不適当とされる時間帯の取り立て、さらに理由なく勤務先へ電話をするなどの行為は行いません。

これらの取り立てを行うと、貸金業法に違反してしまい、営業ができなくなってしまうのが大きな理由です。

(取立て行為の規制)

引用元:貸金業法|e-GOV 法令検索

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

もし、これらの不当な取り立てを受けた場合は、警察に相談し、然るべき対処を行ってもらうようにしてください。

返済が滞ると一括返済を求められることがある

プロミスで借りたら終わりというわけではありませんが、無計画でお金を借りる事にはリスクが伴います。

違法な取り立ては行われないものの、長期に渡って返済が滞っている場合には一括返済を求められる場合があります。

ただこの一括返済には段階があって、まずは延滞が発生すると電話やメールで返済を催促する連絡が行われます。

この連絡を貰ってもなお返済が滞ったままだと、次に自宅に督促状が送られたり、自宅へ電話連絡が行われたりします。

それでも返済が行われないと一括請求書というものが届き、一括返済が求められるという流れになります。

どうしても経済的に返済が難しいのであれば、連絡を無視せず素直にプロミスに相談したほうが良いです。プロミスとしても返済してもらうことが第一なので返済計画を見直してくれます。

逆に、連絡しないまま返済を延滞し続けるのが最悪で、最終的には一括返済で無理な返済を行わなければならなくなります。

そのため、プロミスから返済の要求があったら、まずはしっかり応答し、返済計画をしっかり立てたうえでカードローンを利用するようにしてください。

プロミスから借入する際に気を付けたいこと

すぐに現金を手に入れるにはどうしたら良いかについて考えていると、消費者金融でお金を借りると他のローンにどんな影響があるかについては頭が回らないことがあります。

プロミスで実際に借り入れを行う前に理解しておきたい注意点についてご紹介します。

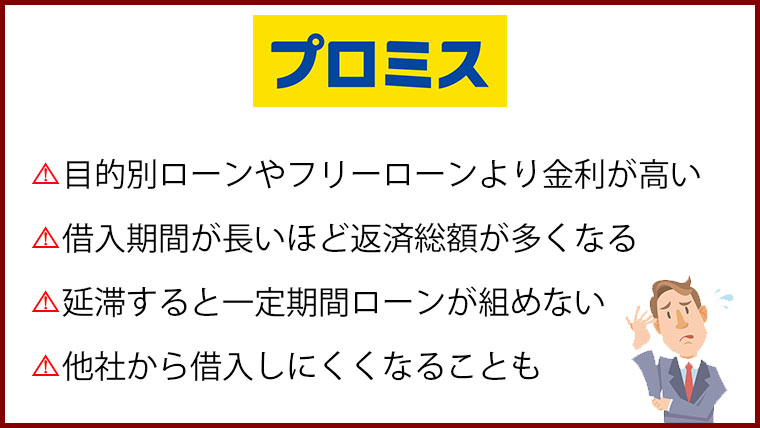

目的別ローンなどと比べると金利は高い

プロミスの金利率は他の消費者金融と比べたら上限金利が低いものの、銀行の目的別ローンやフリーローンと比べると金利は高いです。

金利は高ければ高いほど、支払う利息の額も増えてしまうため、お金を借入する際は金利もしっかりチェックしていきたいところです。

実際に大手銀行の目的別ローンやフリーローンと金利を比較してみましょう。(2023年10月時点)

| 金融機関 | ローン名 | 金利 |

|---|---|---|

| プロミス | カードローン | 年4.5%~17.8% |

| みずほ銀行 | 多目的ローン(固定金利型) | 年6.95% |

| リフォームローン(固定金利・借入期間10年以下) | 年4.70% | |

| 三菱UFJ銀行 | ネットDEマイカーローン(据置タイプ・変動金利) | 年3.975% |

| ネットDE教育ローン(変動金利) | 年3.975% | |

| 三井住友銀行 | フリーローン(変動金利型) | 年5.975% |

| マイカーローン(変動金利型) | 年4.475% | |

| イオン銀行 | フリーローン | 年3.8%~13.5% |

このように特に上限金利に関してはプロミスのカードローンが圧倒的に金利が高いことが分かります。借入したい用途が決まっている目的別ローンと比べるとかなり金利に差があります。

プロミスのカードローンのメリットは審査から融資までの速さですが、目的別ローンは審査に時間が代わりに金利が低いため、返済時の利息が少なくて済むのが大きなメリットとなります。

また、融資時に店舗に赴いたり、膨大な必要書類を記入して提出するなど、融資までに大きな手間がかかるのもデメリットと言えるでしょう。

返済に時間がかかるほど利息額も高くなる

支払う利息をできるだけ安くする場合、金利が安いローンを選ぶだけではなく、できるだけ早く返済を済ませることも重要となります。

これはなぜかというと、同じ借入額で返済期間を1年間、2年間、3年間と設定した場合、1年間と3年間の場合の利息総額がなんと約3倍も違う場合もあるからなのです。

返済期間を長くすると1回の返済額は安くなりますが、その分利息総額は大きくなってしまい、返済総額もその分高くなってしまうのです。

そのため、借入をする場合はできるだけ借入期間を短くするのがおすすめです。

特にプロミスのカードローンは、お金に余裕ができれば返済金額を途中で増やしたり、一括返済を行うことも可能です。

少しでも利息額を減らすために、余裕ができたら1回の返済金額を増やしたり、一括返済を利用して返済総額を減らすことも視野に入れておきましょう。

61日以上延滞すると一定期間ローンが組めなくなる

プロミスだけではなく、貸金業者とローン契約を結ぶ際は、信用情報を参考にすることとなります。

しかし、返済が61日以上※滞っている場合、信用情報に事故情報(異動)としてその返済情報が記録されてしまいます。

この事故情報がある状態で審査を受けようとしても、基本的に通過することは不可能なため、事故情報が削除される5年の間はローン契約を結ぶことができなくなります。

そのため、1度カードローンを利用したら、次にお金を借りることも考えて、早めの返済を心がける必要があるのです。

プロミスで借入すると他の金融機関で借入がやりづらくなる

他の金融機関からお金を借りているとプロミスでお金が借りづらくなるように、プロミスで借入をしている場合も、他の金融機関からお金を借入れるのが難しくなります。

理由も同じで、プロミスで借入をしているから、返済能力があるのかどうかの審査が厳しくなるからです。

また、お金をさらに借入しなければならない状況にあるとも判断される場合もあり、通常よりもやはり借入しづらいことには間違いありません。

借金を増やすことにメリットはあまりないので、借入先を増やさず、できるだけ絞り込んで利用するようにしましょう。

プロミスは審査が厳しい?審査通らない理由は

プロミス公式サイトにある「お借り入れ診断」を使って、最短15秒事前審査※が可能です。

(※事前審査結果確認後、本審査が必要となります。新規契約のご融資上限は、本審査により決定となります。)

一次審査ともいえる事前審査に通った場合でも、プロミスの二次審査に落ちた経験をしている利用者が存在するのはなぜでしょうか?

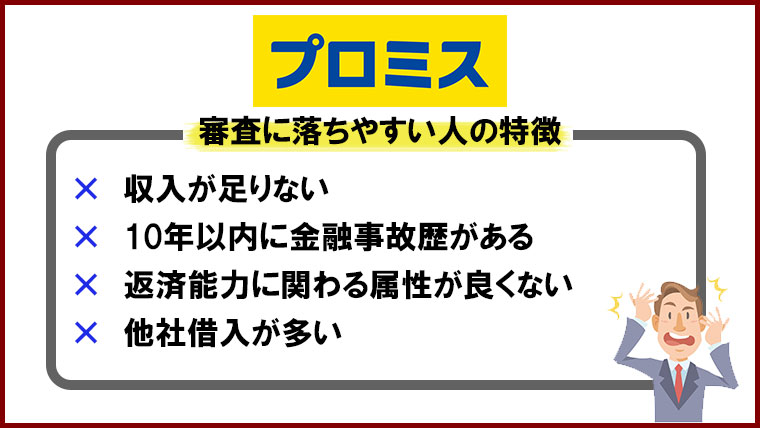

プロミスの審査に落ちた人、落ちやすい人には共通する要素があります。

借入希望金額に対して安定した収入が認められない

当然のことながら、借入額に対して、安定して返済できるだけの収入が無い方は審査で落ちやすいです。

最も分かりやすい審査落ちの理由であり、消費者金融は返済時の利息が収入となるため、安定して返済ができる方じゃないと消費者金融が利益を生み出せないため、そもそも返済ができない方にお金を貸すことはできません。

また、投資などの不安定な収入な場合は、十分な収入があっても審査落ちする可能性があるので注意しましょう。

過去に延滞や自己破産などの金融事故を経験している

プロミスでお金を借りる前に、別の消費者金融への返済が滞っていたり、債務整理を行っている、自己破産をしているなどの金融事故を経験している方は、プロミスに限らずほぼすべての借入の審査が通らなくなります。

金融事故を経験してからだいたい5年から10年の間は信用情報の異動情報というものが登録されて、借入することができないので、心当たりがある方は信用情報を確認してみると良いでしょう。

返済能力が足りないと審査で判断された

審査では借入者の年収だけではなく、職業や勤続年数、家族構成や住居の形態によってさまざまな属性に分類分けされます。

その分類によっては返済能力が低いと判断され、審査に落ちてしまう場合もあります。

一般的に下記のような点を参考にすることが多いと言われていますが、審査は個人の状況で総合的に判断します。

- 自営業やフリーター

- 勤続年数が短い

- 居住形態が賃貸住宅

審査に不利になりやすい要素が多いと、審査にマイナスの影響を与えることもあります。

借入している件数が多い

いわゆる多重債務者のように、プロミスだけではなくさまざまな消費者金融からお金を借りている方は、支払い能力があっても返済しきれずに貸し倒れになるリスクがあるため、プロミス側もお金を貸しづらいです。

総量規制による制限もあるため、借入額や借入件数が多すぎる方は、審査落ちする可能性が高いので注意しましょう。

同時に複数の借入を申し込んでいる

ほぼ同時期に他の消費者金融や銀行などの金融機関から借入を申し込んでいる場合も、審査落ちの原因になることがあります。

これは、借入の審査に申し込んだ情報が信用情報に記録され、6ヶ月間保管されることが決まりとなっているためです。

そのため、審査を受けた時点で信用情報を確認された場合に、借入が申し込んでいることも確認されるため、借入額などによって審査のハードルが上がってしまうのです。

プロミスに落ちた時のために保険で他社にも借入の申し込みをしていた場合、それが逆に審査落ちの原因となってしまうので、借入の申し込みをするなら1社ずつ行うようにしてください。

プロミスから審査の結果が届かない場合

プロミスの審査結果が申込から1日たってもこない場合、審査結果がいつ分かるのか気になるものです。審査結果が遅いと審査落ちが心配になるかもしれませんが、単に申込のタイミングが原因で審査時間が長くかかっている事があります。

まず確認しておきたいのは、プロミスから「申し込み完了メール」が届いているかです。

メールが来ないなら申込書に記入したメールアドレスが間違っている可能性があるため、確認する必要があるでしょう。審査結果が来ない原因として考えられるその他の要素は以下のようになります。

審査の時間外に申し込んでいる

プロミスはWEBであれば24時間審査を申し込むことができますが、審査を行っている時間は9時から21時の間となっています。

審査時間外に申し込んだ場合と21時ギリギリに審査を申し込んだ場合は、その日のうちに審査が終わらない場合が多く、その場合の審査結果は翌日にまわされます。

そのため、審査をその日のうちに済ませたいのであればあれば、遅くても19時までに申し込みを済ませておくのがおすすめです。

時間に余裕をもって申し込みを終わらせておきましょう。

週末や連休前、給料日前の方が多い日などで申し込みが混みあっている

申込時間内なのに審査結果が遅い場合は、たまたま申し込みが混みあっていて、自分の順番が来るまでに時間がかかっている場合もあります。

そういった時期に申し込みをした場合は、時間がかかっても仕方がないことを頭に入れておきましょう。

信用情報の確認に時間がかかっている

審査の際に、信用情報の中に確認しなくてはいけない情報がある場合、何も確認する情報が無い方に比べたら当然審査にかかる時間は多くなります。

過去に借金返済を滞納している記録があったり、借入希望額が高く収入を確認しなくてはいけない場合などは、審査するのに時間がかかりがちです。

返済能力ギリギリの借入をするときに起こりやすいため、特に希望借入額が高い方は気を付けなければなりません。

また、虚偽でなかったとしても、年齢や勤め先に見合わない年収だった場合は、虚偽申告の可能性を鑑みて審査に時間がかかる場合があります。

最悪の場合、審査に落ちてしまうこともあるので、しっかりと年収の内容を証明できるものも忘れないようにしてください。

審査結果が届いているのに気づいていない

そもそもすでに審査結果が届いているのに、それに気づいていない場合もあります。

消費者金融から電話があったのに気づいていない、審査結果のメールが迷惑メールフォルダに入っているなどは、審査結果を見落とす原因としてよくあるパターンなので、どうしても審査結果が分からないという方は、今一度これらを確認してみてください。

プロミスの土日申込は審査時間が長くかかる?

プロミスのWeb完結は原則24時間365日いつでも利用できるため、土日に審査申込をすることが可能です。

勤務先への電話連絡なしで審査がスムーズに進んだ場合には、最短で申し込んだその日から融資を受けられます。

しかし、審査の過程で勤務先への電話確認が必要になった場合、勤務先が土日に営業していないなら在籍確認が取れません。そのため、土日にプロミスを利用した際には審査時間が長くかかる可能性があります。

休日に急ぎで借りたい方は特に、勤務先の営業時間を考慮に入れた上で申し込む事を意識すると良いです。

プロミスで借りるのがおすすめな人の特徴

ひとくちに消費者金融といっても様々な会社があり、俗に大手と言われる会社だけでもプロミスを含めて5社もあります。

加えて銀行や信販会社等、数え出したらキリがありません。

そのようにたくさんの選択肢がある中で、プロミスが向いているのはどのような人でしょうか。

ここではプロミスが向いている人の特徴を紹介しましょう。

どうしても今日中にお金が必要で即日で借入したい人

プロミスのメリットとして、消費者金融の中でもトップクラスの融資スピードを実現している点があります。

2024年2月5日現在のプロミスの融資スピードは「最短3分※」と爆速です。

最短即日融資にも対応しており、「すぐにでもお金を借りたい」と考えている人に適しています。

さらに、審査だけでなく、契約してからお金を引き出すこともスピーディに行えます。

特に振込のスピードが優秀です。プロミスのインターネット振込なら全国約200の金融機関に最短10秒で振り込んでもらうことができます。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの申込方法と審査後の流れについて

プロミスの特徴は最短3分※でお金を借りられますが、どのようなステップで手続きが進むのかについて把握しておきましょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

時間や場所を選ばず、いつでもどこでも申込できるWEB申込が人気です。

相談したい事がある方には、プロミスコール(電話)からの申込をおすすめです。

女性が安心して話せるように女性専用ダイヤル「レディースコール」も用意されています。

プロミスコール:0120-24-0365

レディースコール:0120-86-2634

以下のいずれかの方法で本人確認を行い、審査に必要な書類を提出します。

- 金融機関口座でかんたん本人確認

- アプリでかんたん本人確認

- 郵送で本人確認

申込手続きが完了したら、審査がスタートします。

審査結果は電話またはメールで届くので、連絡があるまで待ちましょう。

Web上または自動契約機で契約の手続きを行います。

自動契約機に出向く場合には、必要な書類をすべて揃えて持参するのを忘れないようにしてください。

Web・アプリ・コンビニATMなど、希望する方法で必要な金額を借り入れできます。

おすすめの借入方法は「インターネット振込」で、土日祝・夜間問わず振込手数料0円で利用できます。

申込の際に必ず必要な書類は「本人確認書類」で、以下の3つの条件のいずれかに該当する方は収入証明書の提出も合わせて必要です。

- 希望借入額が50万円を超える場合

- プロミスでの希望借入額と他社でのご利用残高の合計が100万円を超える場合

- 申込時の年齢が19歳以下の場合

| 本人確認書類 | 収入証明書(次の書類から1点) |

|---|---|

| 運転免許証(経歴証明書も可) パスポート(2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの 健康保険証 + 1点(例:住民票) マイナンバーカード(通知カードは不可)※ 在留カード/特別永住者証明書 ※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。 | 源泉徴収票(最新のもの) 確定申告書(最新のもの) 税額通知書(最新のもの) 所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの) 給与明細書(直近2か月分)+賞与明細書(直近1年分) ※賞与明細書がお手元にない場合は、直近2か月分の給与明細書 |

提出する本人確認書類に記載の住所と現在の住所が異なる場合には、現在の自宅住所が記載されている以下のいずれかの書類も必要です。

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

アプリを使ってカードレスで借入したい人

プロミスでは、ローンカードなしでATMから借入できる「アプリローン」というサービスを提供しています。

【アプリローンとは】

スマートフォンで、申し込みからお借入まで完結するサービス

通常、コンビニ等のATMから出金する場合は、ATMにプロミスのローンカードを挿入する必要があります。

アプリローンの場合、アプリがインストールされたスマホがカード代わりになるため、カードなしでも借入・返済が可能です。

全国25,000台以上のセブン銀行ATMと全国13,000台以上のローソン銀行でカードなし取引ができるので、ATM探しに困ることもないでしょう。

アプリローンなら契約手続き完了後に自宅に郵送物が届かないため、家族にバレる心配もありません。

30日の無利息期間をフル活用したい人

初めてプロミスを利用する人で、30日間の無利息をフル活用してお得に完済したい人も、プロミスが向いています。

プロミス以外にも無利息期間のサービスを利用できる消費者金融は数多くありますが、プロミスは「誰でも30日の無利息期間を利用できる」という点が特長です。

同じ大手消費者金融であるアコム・アイフルと、無利息期間の内容を比べてみましょう。

| 消費者金融 | 無利息期間の内容 |

|---|---|

| プロミス | 初回借入日の翌日から30日 |

| アイフル | 初回契約日の翌日から30日 |

| アコム | 初回契約日の翌日から30日 |

アイフルとアコムの場合、無利息期間は同じ30日ですが、「初回契約日の翌日から」となっている点がプロミスと異なります。

契約日の翌日からどんどん無利息期間が進んでしまうので、契約後はすぐに借りないと30日の無利息をフル活用できません。

一方、プロミスは「初回借入日の翌日」が無利息期間のスタートなので、契約するだけでは無利息期間のカウントが進むことはありません。

契約してもすぐに借入せずに様子を見たい場合、プロミスの方が有利といえるでしょう。

プロミスの基本情報

| 金利 | 4.5~17.8% ※新規契約の方が対象になります |

| 融資限度額 | 500万円 |

| 審査時間 | 最短3分※1 |

| 融資までの時間 | 最短3分※1 |

| WEB完結 | 〇 |

| スマホATM | 〇 |

| 利用条件 | 年齢18~74歳のご本人に安定した収入のある方※2 |

| 学生・主婦の利用 | アルバイト・パートなど安定した収入のある場合は可能 |

| 借入方法 | ・インターネット振込 ・スマホATM ・コンビニ ・提携ATM ・プロミスATM ・プロミスコール(電話) |

| 返済方法 | ・インターネット返済 ・口座振替 ・スマホATM ・コンビニ ・提携ATM ・プロミスATM ・銀行振込 |

- 1 お申込み時間や審査によりご希望に添えない場合がございます。

- 2 お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

収入が年金のみの方はお申込いただけません。

プロミス審査についてのQ&A

審査状況をリアルタイムで確認することはできますか?

プロミスの審査中に、リアルタイムで審査状況を確認する方法は今のところありません。

基本的には、プロミスから審査結果の連絡があるまで待つことになります。

審査状況がどうしても気になる場合や、申込がきちんと行われたか不安な場合には、プロミスコール(0120-24-0365)に問い合わせすることができるでしょう。

審査完了までどれくらいの時間がかかる?

プロミス公式サイトによると、審査時間は「最短3分※」となっています。

あくまでも最短時間ですので、実際の審査の際にはさらに時間がかかることも予想されます。

急ぎで借りたい方は申込完了後に以下のフリーコール(プロミスコール)に電話をすることで、優先的に審査を進めてもらうことも可能です。

フリーコール(プロミスコール):0120-38-0365(平日9:00 – 21:00)

※お申込み時間や審査によりご希望に添えない場合がございます。

審査通過後に借入が不要になった場合はキャンセルできる?

プロミスの審査に通過した後に、事情により借入が不必要になった場合にはキャンセルできます。

契約前であれば、プロミスに電話をして「申込をキャンセルしたい」と伝えるだけでOKです。

キャンセルしたとしても「カードローンの申込をした」という事実は信用情報に残りますので、その点には注意してください。

プロミスは審査甘い?それとも厳しい?

成約率は平均40%以上ありますが、すでに他社からの借入がある方や収入が不安定な方、信用情報に傷がある方に対しては審査が厳しくなります。

審査が甘いか厳しいかはプロミスの審査基準というよりも、個人の属性に関わる部分が大きいと言うことができます。

【まとめ】プロミスはメリットも多く「決してやばくない」消費者金融

プロミスはやばいと噂されていますが、実際のところはそんなこともなく、上限金利がカードローンの中では低いなど、メリットも多数ある消費者金融であることが分かりました。

ただし、借入や審査、信用情報、返済などにおいてはチェックしておかなくてはいけない情報もあるので、何も確認せずにプロミスで借入を行うのではなく、事前に情報を確認して計画的に借入・返済を行っていくようにしましょう。

Webで最短20分融資も可能

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

レイク無利息サービス条件

※Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息それぞれの併用はできません。

※無利息開始日は初回契約日の翌日からとなります。

※無利息期間経過後は通常金利適用。

レイクの商品概要(貸付条件・利息について)

【融資額】1万円~500万円【貸付利率(実質年率)】4.5%~18.0%※貸付利率は契約額および利用残高に応じて異なります。【利用対象】満20歳~70歳(国内居住の方、日本の永住権を取得されている方、ご自分のメールアドレスをお持ちの方)【遅延損害金(年率)】20.0%【返済方式】残高スライドリボルビング方式・元利定額リボルビング方式【返済期間・回数】最長5年・最大60回※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は借入れ及び返済計画に応じて変動します。【必要書類】運転免許証等※収入証明(契約額に応じて新生フィナンシャルが必要とする場合)【担保・保証人】不要【商号】新生フィナンシャル株式会社【貸金業登録番号】関東財務局長(10) 第01024号 日本貸金業協会会員第000003号