即日融資が可能なカードローンはどこがいい?

「即日融資可能」「最短20分融資」と宣伝していても、実際のところはそんなに早くお金を借りることができるの?と疑問に思う方も少なくないと思います。

また、「審査なし」「激甘」などの即日融資はヤミ金の恐れもあり大変危険ですので、絶対に利用しないで下さい。

正規業者のカードローンは貸金業法や銀行法に基づいて審査を実施するため、審査なしで融資を受けられるのは通常では考えられません。

即日融資でおすすめなのは、金融庁に貸金業登録されている消費者金融です。

ここでは即日融資が可能なカードローンについて紹介し、金融機関の選び方や、即日融資の注意点や疑問点なども解説しています。

どのカードローンにするかこだわりがない人は、以下のカードローンの中から選んでみてはいかがでしょうか。

※当記事で取り扱っている消費者金融は貸金業法により金融庁の審査を受け、財務局長または都道府県知事から免許を取得している業者、銀行は銀行業法により金融庁の審査を受け、内閣総理大臣から免許を取得しています。また、本コンテンツは編集部が定めたコンテンツ制作ポリシーの遵守を徹底し、作成・編集・運営を行っております。コンテンツに掲載している内容は、金融庁の金融商品取引業者登録一覧に掲載されている事業者を参考としています。

即日融資が可能なカードローンを徹底比較

| プロミス | SMBCモビット | レイク | アイフル | アコム | |

|---|---|---|---|---|---|

|  |  |  |  | |

| 融資 | 最短3分※5 | 最短即日※1 | 最短25分※4 | 最短20分※3 | 最短30分 |

| 金利(年率) | 4.5%~17.8% | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 3.0%~18.0% |

| 無利息期間 | はじめての方 30日間 | – | はじめての方 30日間、60日間、180日間のいずれか | はじめての方 30日間 | はじめての方 30日間 |

| 借入限度額 | 最大500万円 | 最大800万円※2 | 最大500万円 | 最大800万円 | 最大800万円 |

| WEB完結 | ◎ | ◎ | ◎ | ◎ | ◎ |

| 特徴 | 30日間無利息期間があり、24時間いつでも振り込み可能 | 審査から借り入れまで来店不要でWEBで完結できる | 最長180日間の無利息期間なので返済ペースを焦らず利用可能※ | はじめて利用する方は30日間金利が0円で利用能 | 最短30分で融資可能なので仕事の合間の空き時間でも利用可能 |

| 公式 | プロミス | SMBCモビット | レイク | – |

- 1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

- 2 借入限度額は審査によって決定します。

- 3 お申込の状況によってはご希望にそえない場合があります。

- 4 21時(日曜日は18時)までのWebでのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

審査結果によってはWebでのご契約手続きが行えない場合があります。

一部金融機関および、メンテナンス時間等を除きます。 - 5 お申込み時間や審査によりご希望に添えない場合がございます。

- 【アイフル】公式HPで貸付条件の詳細をご確認いただけます

【プロミス】原則24時間最短10秒で振込可能

| 実質年率 | 4.5%〜17.8% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 500万円 | アプリローン | ◯ |

| 審査時間 | 最短3分※ | 自動契約機 | 860台 |

| 即日融資 | 最短3分融資※ | 無利息期間 | 30日間 |

- 最短3分融資※

- 原則24時間最短10秒で振込可能

- はじめてなら30日間無利息

- セブン銀行ATMとローソン銀行ATMの両方でスマホATM取引が可能

プロミスは原則24時間最短10秒で振込可能。土日祝日も含め24時間振込可能な金融機関は三井住友銀行をはじめ200以上、他にも自動契約機やアプリローンでATMからの最短即日融資が可能と、即日融資において最もオススメできるカードローンです。

はじめての方ならメールアドレスの登録とWeb明細の利用で30日間無利息サービスもついてきます。

無利息期間のカウント開始も「初回出勤日の翌日から」になっているため、契約後に借りるタイミングが遅れてもフルで30日の無利息期間を享受できます。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの公式サイト

【SMBCモビット】原則即日振込も可能

| 実質年率 | 3.0%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 800万円※1 | アプリローン | ◯ |

| 審査時間 | 最短30分※3 | 自動契約機 | (※2) |

| 即日融資 | 最短即日融資※3 | 無利息期間 | × |

- 10秒で簡易審査結果表示

- 契約後、原則即日振込も可能

- 原則電話連絡なし!郵送物なし!

SMBCモビットと他の大手消費者金融との違いは「原則電話連絡なし」であること。条件を満たしたうえで郵送物なしのWEB完結申込を選択すれば、書類による在籍確認が可能です。

WEB完結サービスは他社にもありますが、SMBCモビットは原則職場への電話連絡なし!家族や会社にバレずに借りたい方に人気のサービスです。※WEB完結申込には三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行いずれかの口座が必要です。

WEB完結申込、通常のカード申込ともに、三井住友銀行など金融機関によっては24時間いつでも入金が可能になります。

一方、初回利用時の無利息サービスがないというデメリットもあります。メリット・デメリットがはっきりしているのがSMBCモビットの特徴です。

「無利息期間は無くても良いけど、絶対に会社への電話がけは避けたい」このような方と相性が良い消費者金融です。

SMBCモビットの公式サイト

【レイク】Webで最短25分融資も可能!

| 実質年率(年率) | 4.5%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 500万円 | アプリローン | ◯ |

| 審査時間 | 最短15秒 | 自動契約機 | 741台 |

| 即日融資 | 最短25分※ | 無利息期間※3 | 30日間、60日間、180日間のいずれか |

- Webで最短25分融資も可能!

- Webで21時(日曜は18時)までの契約手続き完了で当日振込可能

- 30日間・Web申込で60日間・借入額のうち5万円まで180日間から選べる無利息サービス

レイクは申し込みから借入まで、Webで最短25分融資に対応しています。

21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で当日中の振込が可能です。(一部金融機関およびメンテナンス時間等を除きます)完全な24時間振込ではありませんが、数多くの金融機関で土日祝日含め0:10~23:50までなど振込時間拡大に対応しています。

さらにレイクで特筆すべきは無利息期間。はじめての申込ならWeb申込みで適用される60日間無利息か、借入額のうち5万円までなら180日間無利息かを選ぶことができます。

無利息期間のほかにも、アプリやカードレス対応など利便性の高いサービスを提供しているカードローンです。

【アイフル】24時間365日最短10秒振込が可能

| 実質年率 | 3.0%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 800万円※2 | アプリローン | ◯ |

| 審査時間 | 最短25分※1 | 自動契約機 | 835台 |

| 即日融資 | WEB申込なら最短25分 | 無利息期間 | 30日間 |

- 24時間最短10秒振込も可能

- はじめての方なら最大30日間利息0円

- セブン銀行ATMとローソン銀行ATMでスマホATM取引可能

これまで大手で唯一24時間振込に対応していなかったアイフルですが、2020年12月28日より24時間即時振込サービスを開始しました。

都市銀行や地方銀行をはじめとした、全国約1,200の金融機関で24時間365日振込が可能です。これにより大手の消費者金融は5社とも24時間振込に対応可能になりました。

アイフルはもともと審査通過率の高さもプロミス・アコムと同等でしたし、24時間振込に対応したことで、ますます即日融資におすすめのカードローンになっています。

また、スマホATM取引ではプロミス同様、セブン銀行ATMとローソン銀行ATMの両方が利用可能です。

【アコム】楽天銀行口座なら24時間最短1分振込

| 実質年率 | 3.0%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 800万円 | アプリローン | ◯ |

| 審査時間 | 最短30分 | 自動契約機 | 936台 |

| 即日融資 | 最短60分融資 | 無利息期間 | 30日間 |

- 即日借入可能

- 楽天銀行口座なら24時間最短1分振込

- はじめてなら30日間金利0円サービス

- 即日発行できるクレジットカード「ACマスターカード」

アコムは楽天銀行の口座があれば、24時間最短1分での即日振込が可能です。その他の金融機関でも、曜日によっては23:49まで振込実施時間を拡大しています。

はじめて利用する方向けに、契約日の翌日から30日間金利がかからないサービスを提供しており、利便性の高さから多くの人に支持されている消費者金融です。

自動契約機で即日発行できるクレジットカード「ACマスターカード」も取り扱っています。利用額に対して自動で0.25%のキャッシュバックが適用されるので、便利に活用できるのも特徴です。

即時振込の時間は各振込対応金融機関・各カードローンによって異なる

これまで即日振込のタイムリミットは、銀行の営業時間の関係で「平日14時まで」というのが常識でした。これを劇的に便利にしたのが「モアタイムシステム※」と呼ばれるものです。

※参考元:全銀システムとは|全銀ネット

モアタイムシステムは、全国銀行協会に加盟する全国約500の金融機関が、24時間365日いつでも即時振込を可能にした新システムです。

これまで翌営業日対応になっていた「平日の夕方から朝にかけて」「土日祝日」の時間帯の振込も、モアタイムシステムの稼働により、24時間365日の即時振込、リアルタイムでの着金が可能になりました。

- モアタイムシステムもすべての金融機関が参加しているわけではない

- 同じ銀行であっても各カードローンによって振込実施時間が異なる

例えば、同じ大手消費者金融でもプロミスは24時間即時振込(瞬フリ)に対応している金融機関は200以上あるのに対し、アコムは楽天銀行のみです。※モアタイムシステム参加金融機関一覧

消費者金融のカードローンは即日融資で最もおすすめ

即日融資を受けるには、大手消費者金融のカードローンを選びましょう。

| 消費者金融 | 銀行カードローン | |

|---|---|---|

| 即日融資 | ○ | × |

| 融資時間 | 最短3分~ | 最短翌日〜2週間 |

| WEB完結 | ○ | ○ |

| アプリ | ○ | △ |

| 金利 | 3.0%〜18.0%程度 | 2.0%〜15.0%程度 |

| 無利息期間 | 30日間など | ないところが多い |

表を見ると分かるように、現在の銀行カードローンは即日融資に対応していません。2018年1月より銀行カードローンは即日融資を停止したためです。

また、同じ消費者金融でも中小消費者金融の場合、即日融資に来店契約が必要なところも多くあります。

つまり、即日融資に関して残る選択肢は「大手消費者金融のカードローン」に絞られるわけです。

- 提携ATMが多い

- 24時間振込融資に対応している金融機関が多い

- アプリローンがある

- スマホATMが使える

- 無人契約機が全国展開している

以上の理由から、即日融資で選ぶなら消費者金融カードローンの一択となります。

審査なしで即日融資する業者は危険?

カードローンで即日融資を希望される方は、「どうしても今日中に借りなければいけない」という状況の方が大半だと思います。そのような方にとって「審査なし」「審査甘い」という言葉は非常に魅力的に見えるでしょう。

銀行カードローンよりも「審査が甘い」というイメージの消費者金融であっても、「審査なし」の先はもちろん「審査甘い」先も、金融業界ではあってはいけない存在なのです。

「即日融資可能かどうか」という前に「審査なし」「審査甘い」カードローンは非常に危険なことを頭にいれておきましょう。

法律上「審査なし」「審査甘い」はありえない

消費者金融などの貸金業者が遵守しなければいけない「貸金業法」では、貸付の際の返済能力の調査=「審査」が義務付けられています。

審査の義務は金額の大小によるものではありません。数万円の貸付であっても、無審査のカードローンは法律上認められていません。

また貸金業法では「審査甘い」というような誇大広告も禁止されています。「審査甘い」だけでなく「ブラックOK」「だれでも即融資可能」などの宣伝文句も誇大広告にあたります。

引用元:貸金業法|e-GOV 法令検索(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。<中略>

(誇大広告の禁止)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

2 前項に定めるもののほか、貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、次に掲げる表示又は説明をしてはならない。

一 資金需要者等を誘引することを目的とした特定の商品を当該貸金業者の中心的な商品であると誤解させるような表示又は説明

二 他の貸金業者の利用者又は返済能力がない者を対象として勧誘する旨の表示又は説明

三 借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明

四 公的な年金、手当等の受給者の借入意欲をそそるような表示又は説明

五 貸付けの利率以外の利率を貸付けの利率と誤解させるような表示又は説明

六 前各号に掲げるもののほか、資金需要者等の利益の保護に欠けるおそれがある表示又は説明として内閣府令で定めるもの

貸金業法に違反すると、行政処分を受けることになり、営業停止などの厳しい処分が科せられます。

そのため貸金業法に基づいて営業している正規の金融業者には「審査なし」「審査甘い」という業者はありえません。

逆に、「審査なしでお貸しします」「激甘審査で安心」という宣伝を掲げて営業している金融業者は、正規の業者ではなく違法業者=闇金である可能性が非常に高い業者です。

また、最近見られるようになったTwitterなどのSNSを利用した個人間融資も、その相手のほとんどが個人を装う闇金などの違法業者や犯罪組織が絡んでいるとされています。

・ 個人であっても、反復継続する意思をもって金銭の貸付けを行うことは、貸金業に該当します。

引用元:SNS等を利用した「個人間融資」にご注意ください!|金融庁

・ 不特定多数が閲覧可能なSNS等で「お金を貸します」、「融資します」などと書き込んで、契約の締結を勧めることは、貸金業法の規定に抵触する場合があります。

・ 個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

もし利用を検討している金融業者が闇金かどうかを判断したい場合は、金融庁の「登録貸金業者情報サービス」を活用してみましょう。業者名や登録番号を入力しても検索できない業者は闇金である可能性が高いです。

即日融資おすすめはどこがいい?【119人が回答】アンケート調査結果

当サイトでは過去実際にカードローンで即日融資を受けたことがある方119人に、独自でアンケート調査を行いました。

【申込時の職業】正社員が中小・大手を合わせて全体の70%を占めている

即日融資が可能ということは、審査において融資をしてもよいとすぐに判断されたということです。

職業はカードローン審査でどの程度影響を及ぼすのでしょうか。

今回のアンケート調査では、申込時の職業で多いのはやはり正社員という結果でした。中小・大手合わせると70%もの人が何らかの会社の正社員であることがわかります。それに次いで多かったのが、パート・アルバイトの方です。

またこの結果ですと無職で即日融資を受けたと回答している方がいらっしゃいますが、詳しく見たところ、無職といっても次の年収についてのアンケート項目においてある程度の年収があることを回答しているため、まったく収入のない無職というわけでは無いようでした。

【申込時の年収】200万円~300万円が5割を占めている

さらに調査対象の即日融資の利用者について見ていきましょう。

即日融資を受けられた方の申込時の年収はどの程度なのでしょうか。

そもそも即日融資に限らず年収によって申込者の多い少ないといった傾向はあるでしょうし、この結果だけでわかるものではありません。しかし今回のアンケートでは、即日融資利用者は200〜300万円台の年収の方が5割と多いという結果になりました。

前の職業の項目でも、大手ではなく中小の正社員がトップで5割を超える結果でしたから、即日融資を受けるためには毎月安定した収入があれば、年収はそれほど影響がないと考えてもよいかもしれません。

【借入先】最も選ばれているのはプロミスのカードローン

即日で融資を受けられた方が実際に利用したカードローンはどれでしょうか。

(修正後)-910x1024.jpg)

結果を見ますと、やはり大手消費者金融のカードローンが全体のなんと95%を占めていました。

最も多く利用されていたのはプロミス。即日融資を希望する方に対し、スピード融資で最も選ばれているカードローンというわけです。

【注意】銀行カードローンでは現在、即日融資ができません

回答にいくつか銀行カードローンが含まれていますが、現在、銀行カードローンでは即日融資ができなくなっています。最短でも翌営業日に審査結果の連絡です。今回のアンケートでは即日融資を受けた時について、何年前までなど期限を設けていませんでした。銀行カードローンで即日融資ができなくなったのは2018年1月からなので、それ以前で即日融資を利用したときの情報かもしれません。

【申込時間】即日融資を受けたい場合はできれば午前中がおすすめ

即日融資を受けるためにはタイムリミットがある、とこの記事でも解説してきましたが、実際に即日融資を受けたい場合には、何時ごろまでに申し込みを済ませたら良いのでしょうか。

審査にかかる時間は人によって違いがあるために確定的なことは言えませんが、この結果をみる限り、即日融資を受けられる可能性はやはり午前中までに申し込みを済ませたほうが高くなるということがわかります。

ただし驚きなのが、21時以降の申込でも即日で融資を受けられた方がいるという点です。

詳しく見てみると、WEB申込でその後30分以内で審査に通っているという回答でした。

もちろん、21時以降の即日融資はあくまで一部の方だけであり、可能性としては大変低いので、できるだけ早い時間に申し込みをしましょう。しかし、夕方以降で急にお金が必要になった時でも可能性がゼロではないのは心強いです。

【審査時間】申込から1時間以内に融資を受けられる方が66%

大手消費者金融のカードローンでは「最短30分審査」とスピード融資をうたっていますが、「あくまで最短であって実際はもっと時間がかかるのでは?」と考える方も少なくはないと思います。

即日融資を実際に受けた方のアンケート結果は意外なほど融資スピードが早いという結果でした。

審査が30分〜1時間の方がなんと45%、さらに、30分以内と回答した方は21%ですので、合わせて66%の方が申し込み後1時間以内に審査が完了しているという結果になりました。

このアンケートは実際に審査に通って即日融資を受けられた方に限定したアンケートのため、申し込み全体の中ではそれなりに審査に通りやすい属性の方の審査時間となりますから、誰もがこのスピードで融資を受けられるわけではありません。

しかし、安定した収入がある問題のない属性の方であれば、こうしたスピードで融資を受けられる可能性があるということです。

とはいえ、審査の混雑状況や様々な理由により審査に時間がかかってしまうケースもあるわけですので、審査申し込みはできるだけ早く済ませることをおすすめします。

【申込方法】申し込みはWEBまたは自動契約機

即日融資を受けた方のほとんどは、WEBもしくは自動契約機で申し込みをしています。

最近ではWEB完結などネットからの申し込みが主流になっている印象がありますが、自動契約機を利用する方もまだまだ多いという結果でした。

中でも、自動契約機での申込の割合がやや多かったのが、プロミスです。プロミスを選んだ方は複数回答全体のうち46、そのうち自動契約機からの申込は23とプロミスで即日融資を受けている方の半数が自動契約機を利用しています。(アコムは30のうち11、アイフルは25のうち9でした)

プロミスは自動契約機の台数もアイフルと比べてやや多いですし、そうした点も影響しているのかもしれません。

【借入額】即日融資の借入額はほとんどが30万円以下

全体の84%が30万円以下と、即日融資で審査に通っている方の借入額は基本的にそこまで高額ではないことがわかります。10万円以下の方だけに絞っても5割を超えているため、即日融資では「ちょっとだけ借りたい」といった利用の仕方が多いのかもしれません。

この調査結果は即日の審査に通った方に限ったものですので、即日融資を受けるにあたっては借入額をできるだけ抑えたほうが審査には通りやすい、ということも考えられそうです。

一方で、気になるのは100万円以上で即日審査に通っているケースです。ただしこちらは年収500万円以上、属性も高めの方が中心という結果でした。

【資金使途】即日融資で借りたお金は生活費に使う人が多い

やはりお金の使いみちとしては生活費が45%と半数近くでダントツ1位でした。

その日のうちにお金を借りる場合には、消費者金融など借りられるところは非常に限られます。

国や自治体からお金を借りられる制度もありますが、早くても申込から数日程度はかかってしまいます。

家賃の引き落としにお金の用意が間に合わない、公共料金の支払いが今日まで、といった場合でも、即日融資可能なカードローンであれば対応できる可能性があります。

【利用者からのアドバイス】多いのは「計画的な利用」をと慎重な声

最後に、カードローンの即日融資の利用に関してアドバイスや意見等を自由に回答していただきました。

さまざまな回答をいただきましたが、比較的多かったのが計画的な利用など、カードローンの慎重な利用を呼びかけるものです。

やはり便利な反面、使いすぎてしまうことがあるため、安易な利用はしない方が良いと感じている方が多いようでした。

計画的な利用について

「返金の目処が立つかをちゃんと計画的に考えられていることが大切だと思います」(派遣・契約社員)

「金利が高いので最終手段です。安易に借りてはいけません。」(経営者)

「本当に必要最低限なお金だけ借りることをお勧めします。また返せるのであれば分割払いなどせず一括で返済し、また困ったときに必要な額だけ借りるという風にした方がよい。年月が経てばたつほどリボルビング払いの利息が冗談抜きできつくなってくるため。」(パート・アルバイト)

また、即日融資申込の際の注意点やこうしたほうがいいといったアドバイスもありました。

申込の仕方や必要書類など、このあたりは申込の際に参考にできそうですね。

即日融資申込時の注意点について

「収入証明書は持参したほうが良いと思います。」(正社員(中小))

「50万ぐらいまでだったら、webのほうが簡単に完了できます。」(正社員(中小))

「他社に既に借り入れや、クレジットカードのキャッシングなどを利用してて残高がまだある場合は審査は通らない事が多いので、すべて払い終えてからのほうがいいです。それでも借りたいならクレジットカードのキャッシングを利用したほうがいいです。」(自営業・個人事業主・フリーランス)

「朝早めにやるとその日じゅうに審査結果が出るので早めがいいと思います。」(正社員(中小))

「最初ネットで申し込みしました。仮審査が通ったのでその後に無人契約機に行き契約したのですが、その方法が早いし手間が省けると思います。」(正社員(中小))

「会社に連絡が行くのですがそのあたりのところはあまり気にしなくていいです。私はバレませんでした。」(正社員(中小))

また、カードローンに対して慎重な考えの方も多い中で、やはり急ぎでお金が必要な際には非常に便利だったと素直にメリットを感じている方もいらっしゃいました。

利用してよかった点について

「アコムは審査スピードも30分程度と早く、融資をしてもらえるまで1時間強もあればできるので、緊急時にお金が必要になった時は便利だと感じました。」(正社員(中小))

「思ったより早く融資が受けられるから急いでる人にはオススメ」(パート・アルバイト)

アンケート調査の実施概要は以下の通りです。

| 実施期間 | 2022年8月9日〜2022年8月10日 |

| 目的 | カードローンの即日融資に関する調査 |

| 対象者 | カードローンで即日融資を受けた方 |

| 対象エリア | 日本全国 |

| 対象者数 | 119人(男性:86人、女性:33人) |

| 年齢 | 20代:59人、30代:46人、40代:9人、50代:5人 |

| 調査方法 | インターネットリサーチ |

| アンケート項目 | 1.お住まいは?都道府県(例:東京) 2.性別を選択してください 3.借りた当時の年齢は?(例:40) 4.借りた当時のご職業は? 5.借りた当時の年収(世帯年収)は?(例:400) 6.借入先はどちらでしたか?(例①:プロミス、例②:アコム、例③アイフル等 7.カードローンで即日融資を受けた際、申し込みをしたのは何時でしたか? 8.カードローンで即日融資を受けた際、審査にかかった時間はどのくらいですか 9.即日融資を受けた際の申込方法はどれですか? 10.即日融資を受けた際の借入額はいくらですか? 11.借りたお金の使い道は?(例:引越し費用) 12.最後に、カードローンの即日融資の利用に関してアドバイスや意見等お願いします。 |

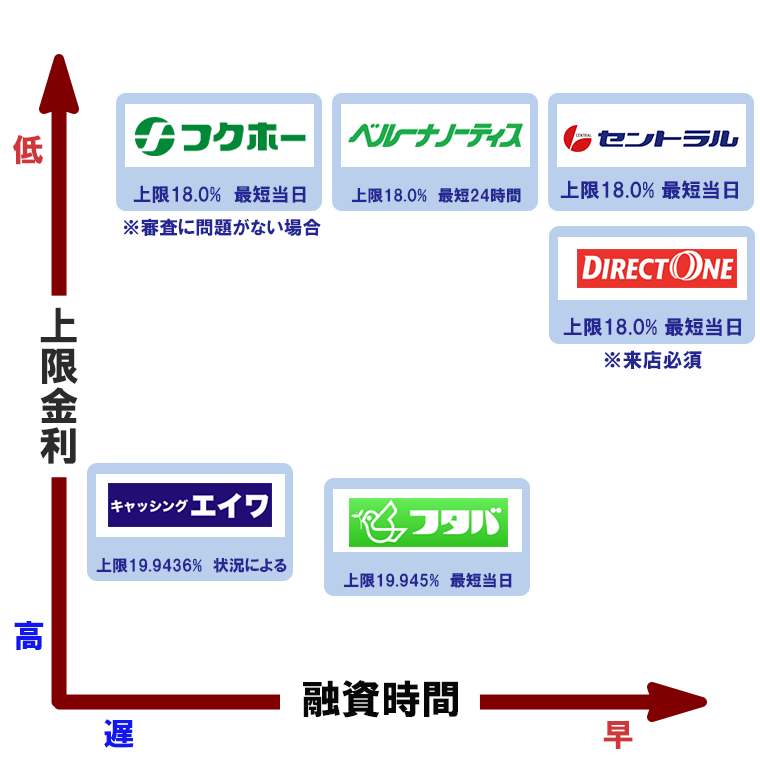

中小消費者金融で即日融資できるところは?

中小消費者金融は大手とは違った基準で審査をしているため、大手消費者金融で落ちた方でも審査に通る可能性があります。

即日融資可能な中小消費者金融は少なくないものの、次のような注意点があるため注意が必要です。

- 来店契約が必要な場合が多い

- 即日可能とはいっても審査時間がかかる傾向がある

- 必要書類が通常よりも多い場合がある

- ヤミ金を選んでしまう可能性がある

- 都度借入のカードローン型と一括借入のフリーローン型がある

基本的に即日融資は審査や融資スピード、サービスなどあらゆる点から大手の消費者金融おすすめです。但し、大手の審査を通過できなかった場合なら、中小消費者金融も有力な選択肢になるでしょう。

以下は即日融資可能な中小消費者金融の一覧です。

| 業者名 | 実質年率 | 限度額 | カードローン | 来店契約不要 | 即日融資 |

|---|---|---|---|---|---|

| セントラル | 4.8%〜 18.0% | 300万円 | ○ | ○ | 平日14時までの 申し込み受付で 当日融資可能 |

| ダイレクトワン | 4.9%〜 18.0% | 300万円 | ○ | × | 即日融資の場合は 来店必須 最短30分カード発行 |

| ベルーナノーティス | 4.5%〜 18.0% | 300万円 | ○ | ○ | 最短30分審 査 最短即日カード発行 |

| フタバ | 14.959%〜 19.945% | 50万円 | × | ○ | 平日16時までの審査完了で 即日振込可能 |

| フクホー | 7.3%〜 18.0% | 200万円 | × | × | 即日融資は手続きが 完了して審査に 問題がなかった場合 |

| エイワ | 17.9507%〜 19.9436% | 50万円 | × | × | 店舗の予約状況による |

【セントラル】平日14時までのネット申込で最短即日

| 実質年率 | 4.8%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 300万円 | アプリローン | × |

| 審査時間 | 最短即日 | 自動契約機 | 15台 |

| 融資時間 | 最短即日 | 無利息期間 | 30日間 |

セントラルは関東圏と四国地方に複数店舗を持っていて、即日融資も可能、全国のセブン銀行で使えるローンカードが発行されて無利息期間もあるなど大手に近いサービスを提供している中小消費者金融です。

平日14時までの申込なら即日振込が可能、また自動契約機ならその場でカード発行も可能です。

【ダイレクトワン】来店なら即日融資も可能

| 実質年率 | 4.9%〜18.0% | WEB完結 | ◯ |

|---|---|---|---|

| 限度額 | 300万円 | アプリローン | × |

| 審査時間 | 最短即日 | 自動契約機 | ×(店頭窓口あり) |

| 融資時間 | 最短即日(店頭) | 無利息期間 | 55日間 |

ダイレクトワンは中小消費者金融ですが、スルガ銀行グループのカードローンのため他の中小と比べると安心感が大きいです。

最短当日の借入も可能、最短30分でカード発行できますが、店頭窓口への来店が必須になります。

【ベルーナノーティス】再利用できる14日間の無利息期間が魅力

| 実質年率 | 年4.5%~18.0% | WEB完結 | × |

|---|---|---|---|

| 限度額 | 1万円~300万円 | アプリローン | × |

| 審査時間 | 最短30分 | 自動契約機 | - |

| 融資時間 | 最短24時間以内 | 無利息期間 | 14日間 ※条件次第で再利用可能 |

ベルーナノーティスは中小消費者金融のなかでは多彩なサービスを持つ業者です。

例えば14日間の「無利息キャッシング(金利0円)サービス」。無利息期間の長さは一般的な消費者金融が提供している30日には及ばないものの、再利用できるという大きな特徴があります。

ベルーナノーティスのカードローンで初めて借入する人はもちろん、「完済後、前回無利息キャッシング適用の借入日から3ヶ月経過した再度の借入」でも無利息が適用されます。

また、配偶者貸付制度を利用できる点もメリットです。申込者が専業主婦(夫)でも配偶者に収入があれば、合算した金額の3分の1まで融資を受けられます。

【アムザ】全国からの申し込みに対応かつ即日融資が可能

| 実質年率 | 年15.0%~20.0% | WEB完結 | ◯ |

| 限度額 | 5万円~100万円 | アプリローン | × |

| 審査時間 | 最短30分 | 自動契約機 | - |

| 融資時間 | 最短即日 | 無利息期間 | - |

アムザでは、5万円から最高100万円のフリーローンが利用できます。

WEB完結に対応しているので全国どこからでも申し込みでき、郵送物も職場への電話連絡による在籍確認もなしで契約することができます。

金利は上限20%と法律ギリギリの範囲内ですが、最長10年(120回)の長期返済ができるメリットがあります。

1回の返済額が少なくすむため、返済不能になるリスクを抑えられます。

毎月の返済額を安く抑えながらコツコツと返済しておきたい人にアムザは向いているでしょう。

【フタバ】中小消費者金融ながら30日間の無利息期間を利用できる

| 実質年率 | 19.945%以内 | WEB完結 | × |

| 限度額 | 1万円~50万円 | アプリローン | × |

| 審査時間 | 最短即日 | 自動契約機 | - |

| 融資時間 | 最短即日(平日16時までの審査完了で即日振込が可能) | 無利息期間 | はじめてのお客様なら契約日の翌日から30日間 |

フタバは中小消費者金融ですが、大手と同様の「30日間無利息」のサービスを利用できる点がメリットです。

契約の翌日から30日のあいだに完済すれば何度借りても利息がかからないため、短期で返済すれば返済利息をかけずにお金を借りることができます。

金利は10万円未満なら「14.959%~19.945%」、10万円以上50万円までは「14.959%~17.950%」です。

低い方の上限金利はアコムやアイフル等よりも有利な設定であり、フタバで借りるなら10万円以上を希望するのがおすすめできます。

ネット消費者金融や信販会社のローンでも即日融資が可能

即日融資ができるカードローンといえば老舗の大手消費者金融や中小消費者金融がありますが、ほかにも新興のネット消費者金融という選択肢もあります。

ここからはこれまで紹介してきた大手や中小以外に、即日融資が可能なおすすめローンを紹介します。

【au PAYスマートローン】au IDを持っていれば手続きがスムーズに完了する

| 実質年率 | 2.9%~18.0% | WEB完結 | △ |

| 限度額 | 1万円 〜 100万円 | アプリローン | - |

| 審査時間 | 最短30分 | 自動契約機 | - |

| 融資時間 | 最短即日 | 無利息期間 | - |

au PAYスマートローンは、au IDを持っている人ならお客様情報が自動的に反映されることでスムーズな手続きが可能なカードローンです。

スマホがauでない人でも申し込むことはもちろん可能ですが、auユーザーなら手続きの簡単さというメリットを感じられるでしょう。

借り入れの際は現金を引き出す以外にau PAYやauプリペイドカードにチャージできる点もメリットです。

チャージした分で買い物をすればPontaポイントが貯まるため、現金よりもお得に買い物ができます。

審査スピードも「最短30分で審査完了」と大手消費者金融くらいスピーディであり、急いでお金を借りたい人にもおすすめできます。

【オリックス・クレジット「VIPローンカード」】最短60分で審査が完了する

| 実質年率 | 1.7%~17.8% | WEB完結 | × |

| 限度額 | 30万円~800万円 | アプリローン | 〇※振込 |

| 審査時間 | 最短60分 | 自動契約機 | - |

| 融資時間 | 最短即日 | 無利息期間 | なし |

オリックス・クレジットのVIPローンカードは、最短即日で借入が可能なカードローンです。最短60分で融資ができるというのは大手消費者金融に近い数字であり、急いで借入したい人におすすめです。

提携しているATMも全国で約173,000台と多く、全国のどこにいても借入・返済するATM探しに困ることはないでしょう。

また、即契(そっけい)というサービスによって、郵送物や申込書の記入も必要ありません。

【dスマホローン】ドコモユーザーなら最低金利が最大で年3.0%引き下げられる金利優遇あり

| 実質年率 | 3.9%~17.9% 優遇適用後金利 0.9%~17.9% | WEB完結 | △ |

| 限度額 | 1万円以上300万円以内(1万円単位) | アプリローン | - |

| 審査時間 | 最短即日 | 自動契約機 | - |

| 融資時間 | 最短即日 | 無利息期間 | 会員ランクに応じた借入残高まで100日間 |

dスマホローンは、ドコモユーザーなら対象サービスの利用で優遇金利が適用され、最大年率マイナス3.0%が実現するローンです。

基準金利 3.9%~17.9%(実質年率)に対して優遇適用後金利 0.9%~17.9%(実質年率)と、最低金利が最大で年3.0%も引き下げられます。

d払い残高への借り入れに対応しており、借り入れ後すぐにd払いで毎日の買い物にも利用できます。

24時間365日いつでもセブン銀行ATMから引き出し可能であるため、借りる場所を選ぶこともありません。

d払い残高への借入なら最小1,000円という少額から借入できるため、ほんの少しお金が足りないシチュエーションでも無駄なく利用できるでしょう。

【オリックスマネー】アプリ型とカード発行型から選択できる

| 実質年率 | 1.5%~17.8% | WEB完結 | ◯ |

| 限度額 | 10万円〜800万円 | アプリローン | 〇 |

| 審査時間 | 最短60分 | 自動契約機 | - |

| 融資時間 | 最短即日 | 無利息期間 | なし |

オリックス・クレジットが提供する「オリックスマネー」は、アプリで取引できるカードレス型と、カード発行型の2種類から選択できるローンです。

自宅に郵送物を届けてほしくないなら「カードレス」、ATMを使って借入・返済をしたいならカード型といったように、好みに合わせて使い分けができる点が魅力です。

会員限定特典として「オリックスレンタカーの基本料金が優待価格になる」といったメリットもあるので、普段からオリックスを利用している人には特におすすめできます。

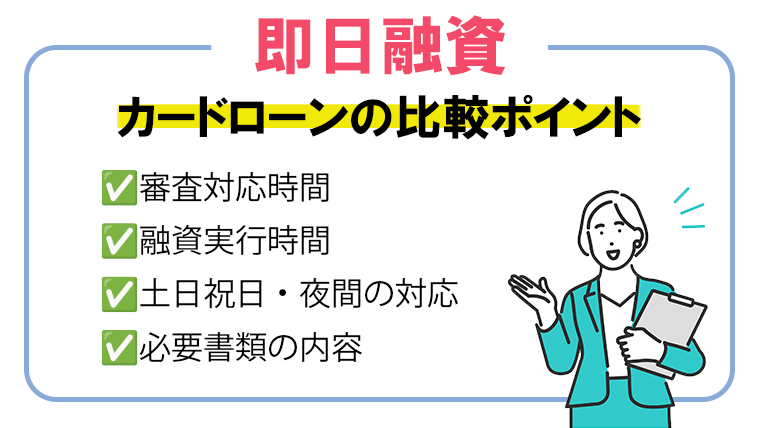

即日融資カードローンを比較する5つのポイント

即日融資できるカードローンを選ぶ際には、その日の間に審査を通過して、お金を借りられる金融機関を選ばなければなりません。

しかし、ただでさえ急いでいるときに、どのような点に注意して選んだらいいのか困ってしまいますよね。

- 夕方だけど今日中に借りられる?

- 土曜日だけど借りられるの?

- 即日融資で審査が激甘なところはある?

- 早く借りれられて使いやすいカードローンを選びたい

- 申し込みには何が必要なの?

など即日融資に対する疑問や要望があるかと思います。

そこで、即日融資カードローンを選ぶ際のポイントをご紹介します。

カードローンを探す際は、チェックポイントとして以下の5点に気をつけてみてください。

- 審査対応時間のタイムリミット

- 融資実行時間のタイムリミット

- 土日祝日や夜間の即日融資

- 即日融資に必要な書類の確認

- 消費者金融なら無利息期間の長さ

一つずつ詳しくみていきましょう。

①即日融資でも審査対応時間は24時間ではない

即日融資といっても24時間365日いつでもお金借りることができるわけではありません。

確かにモアタイムシステムによって、24時間365日に即時振込可能な金融機関が増えましたが、お金を借りる前に審査があります。

審査は24時間行われている訳ではないので、まずは対応時間内に審査を終わらせる必要があります。

対応時間内に審査が終わらない場合には、翌営業日以降の審査結果となってしまうので注意しましょう。

ただし、そもそもの審査に時間がかかってしまうケースもあるため「何時に申し込みをすれば必ず間に合う」とは言い切れないのが難しいところです。

| 消費者金融 | 審査時間 | 審査対応時間 |

|---|---|---|

| プロミス | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 | 9:00〜21:00 |

| アコム | 最短30分 | 9:00〜21:00 |

| レイク | 最短15秒※3 | 8:10〜21:50※1 |

| SMBCモビット | 最短30分 ※申込の曜日、時間帯によっては翌日以降の取扱となる | 9:00〜21:00※2 |

| アイフル | 最短20分 | – |

※1 毎週第3日曜のみ8:10~19:00

※2 申込の曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

※3 申込完了後最短15秒で審査結果を表示

また、審査に対応している時間内であっても、融資方法によっては借りられないこともあります。

ここで次に融資方法別に即日融資の実施時間についてみていきましょう。

②融資実行時間のタイムリミットは即日融資の方法によって違う

審査結果が出た後も、以下3通りある融資方法によって〆切時間が違ってきます。

A. 振込で即日融資を受ける

B. 自動契約機でカード発行後、ATMで即日キャッシング

C. アプリを利用してスマホATM取引で即日キャッシング

どの融資方法を選ぶかは、それぞれみなさんの都合によっても違ってくるかと思います。

ただ、はじめてお金を借りる場合は、どの方法を選べばいいのか分からない方もいるでしょう。

それぞれの融資方法ごとに、どのような流れで融資を受け、どのタイミングがタイムリミットになるのか解説しましょう。

A.銀行口座への即日振込の場合

業者から自分の銀行口座へ、直接振込で融資を受ける方法です。申し込みから審査、契約、融資(振込)まで、すべての手続きがWEB上で完結するため、スマホ一つあれば来店せずにお金を借りられます。

おすすめランキングの項でモアタイムシステムについても説明しましたが、即日で振込融資を受けるためのタイムリミットは、各銀行と各カードローンによっても違います。

| 消費者金融 | 即日振込の条件 | 対応金融機関 |

|---|---|---|

| プロミス | 具体的なタイムリミットは不明だが 24時間最短10秒振込 | 三井住友銀行 ジャパンネット銀行 三菱UFJ銀行 その他200以上の銀行 プロミス金融機関一覧 |

| アコム | 19時までに本人確認書類の提出 (送信完了) で24時間最短10秒で振込が可能 | 楽天銀行 アコム振込実施時間 |

| レイク | 21時(日曜日は18時)までの契約手続き完了 ※一部金融機関およびメンテナンス時間等を除く | レイク振込時間拡大金融機関 |

| アイフル | 19時までの申込み手続き完了で 24時間365日最短10秒振込 | 三菱UFJ銀行 みずほ銀行 ゆうちょ銀行 その他全国約1,200の金融機関 アイフル接続予定時間一覧 |

| SMBCモビット | 具体的なタイムリミットは不明だが 契約後24時間最短3分振込 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 | 三井住友銀行 三菱UFJ銀行 など |

大手消費者金融は5社とも24時間振込に対応していますが、対応する金融機関によっては24時間振込に対応していないところもあります。

平日と土日祝日で振込可能時間が違うことや、また逆に24時間に近い時間対応しているところなどもあります。

そして、同じ金融機関であっても、選ぶカードローンによって振込可能時間が異なります。以下は各カードローンで三井住友銀行を選んだ場合の振込可能時間を比較した表です。

| 即時振込対応 | 受付時間 | 振込実施時間 |

|---|---|---|

| プロミス | 0:00~24:00 毎週日曜21:00〜翌月曜7:00はサービス停止 | 約10秒後 |

| アイフル | 月曜7:00~24:00 火曜~土曜0:00~24:00 日曜0:00~21:00 | 最短10秒 |

| レイク | 月曜8:10~23:50 火曜~土曜0:15~23:50 日曜0:15~18:50 (第3日曜日4:00~18:50) | 即日 |

| SMBCモビット | 月曜9:30〜23:30 火曜~土曜0:30〜23:30 日曜4:30〜18:50 | 最短3分※ |

| アコム | 月曜9:00 ~ 23:49 火曜~金曜0:10 ~ 23:49 土・日・祝日9:00 ~ 19:59 | 受付完了から 最短10秒程度 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

表のタイムリミットはあくまで目安ですので、詳しくはそれぞれのカードローンごとの振込実施時間のリンク、また最新情報は公式サイトで確認してください。

24時間対応をしているのは振込可能時間拡大(モアタイム)を導入している金融機関だけです。モアタイムを導入していない金融機関(コアタイム)の場合には、従来通り平日14時前後がタイムリミットになり、それを過ぎると翌営業日以降の融資になる点には注意しましょう。

B.自動契約機でカード発行後、ATMから即日融資を受ける場合

全国に設置されている自動契約機で、契約手続きを行ってカードを発行後、コンビニATMなどからカードを使って現金を引き出す形で融資を受ける方法です。

カードさえあれば、今後はいつでもATMでお金を借りることができるのがメリットです。

ただし、急ぎの場合は営業時間内に自動契約機まで来店する移動時間が必要になります。

| 消費者金融 | 自動契約機の営業時間 | 自動契約機台数 |

|---|---|---|

| プロミス | 9:00〜21:00 ※契約機により営業時間、休日が異なります。 | 860台 |

| アコム | 9:00~21:00※年中無休(年末年始は除く) | 936台 |

| レイク | 平日・土曜日:9:00~21:00 日曜日:9:00~19:00 ※Web24時間 ※年末年始を除きます。※一部店舗によって異なります。 | 741台 |

| アイフル | 9:00〜21:00 | 835台 |

| SMBCモビット | 三井住友銀行内ローン申込機 9:00~21:00 | ※三井住友銀行ローン契約機 約400台以上を利用可能 |

自動契約機の営業時間は以上の通りですが、営業時間ギリギリで来店しても即日融資は受けられません。

前述のとおり、そのまえに審査対応時間内に審査を通過しておく必要があります。

営業終了時間の1時間程度前までに審査に通過しておけば、即日で融資を受けられる可能性が高いでしょう。

即日融資の可能性を高めるなら、できるだけ早い時間に申込を完了させるように準備を進めましょう。多くのところで時短営業や人員削減の影響が出ていて、即日融資のタイムリミットが以前より早くなっているためです。

アコムのようにWEBでの申込みよりも自動契約機への来店のほうが遅くまで審査が可能というケースもありますので、急ぎの場合はどの方法が一番早いか、あらかじめ電話で相談してみましょう。

C.アプリを利用してスマホATMから即日融資を受ける場合

「インターネットや自動契約機などで申込をし、発行されたカードを利用して借入返済する」という、これまでの「お金を借りる一連の流れ」がアプリで完結できるようになりました。

このアプリでお金を借りる方法のなかで現在主流なのが、セブン銀行のスマホATM取引です。

アプリを入れたスマホ1台あれば、全国に24,000台以上あるセブン銀行ATMでカードレスによる取引が24時間いつでも可能。業者にもよりますが、申し込みから借入返済まで全てが完結します。

大手消費者金融は5社ともスマホアプリがありますが、プロミスとアイフルでは、セブン銀行だけでなくローソン銀行でもスマホATMサービスが利用可能です。

アプリを利用した借り方のタイムリミットはいつ?

セブン銀行スマホATMに対応しているアプリの場合、24時間いつでも取引可能となっていますが、当日中に融資を受けたい場合は、審査もあるため次の時間までに手続きを終わらせる必要があります。

| 申込 | 借入 | 返済 | アプリの即日融資タイムリミット | セブン銀行スマホATM | |

|---|---|---|---|---|---|

| プロミス | ◯ | ◯ | ◯ | 具体的なタイムリミットは不明 | 24時間いつでも取引可能 |

| アコム | ◯ | ◯ | ◯ | – | – |

| レイク | ◯ | × | ◯ | – | スマホATM取引時間 月曜日5:00〜23:50 火曜・水曜日0:15〜23:50 木曜日1:30〜23:50 金曜・土日0:15〜23:50 |

| アイフル | ◯ | ◯ | ◯ | 19時までに申し込めば 即日融資の可能性が高い ※審査に時間がかからない場合 | 24時間365日 いつでも取引可能 |

| SMBCモビット | × | ◯ | ◯ | 具体的なタイムリミットは不明 | 24時間いつでも取引可能 |

自動契約機と同様、即日融資のタイムリミットが早くなっていますので注意しましょう。アプリで申し込み後に振込キャッシングも可能です。

ただし振込キャッシングは、銀行によって振込可能時間が異なります。

振込での融資を希望する場合には、あらかじめそれぞれのカードローンごとの振込実施時間のリンク、また最新情報は公式サイトで確認してください。

即日融資の流れは各カードローンによっても違いがあります。急ぎの融資の場合にはインターネット申込後に電話で急ぎの旨を伝えるほうがよい場合もあるため、詳しくは各社公式サイトをご覧ください。

③土日祝日や夜間の即日融資が可能かどうか

いまはインターネット申込が主流ですから、土日祝日含め24時間365日いつでも「申込可能」というのは当たり前のサービスになっています。

しかし、申込可能というのは「申込自体はいつでも可能」という意味に過ぎません。「いつでも融資を受けられる」わけではないので注意しましょう。

土日祝日の即日融資に対応している業者というのはごく一部だからです。

もしも、土日祝日に即日融資を希望する場合、それが可能なカードローンを選ぶ必要があります。

土日祝日の即日融資も選ぶなら大手消費者金融!

プロミスなどの大手の消費者金融は土日祝日も審査を行っており、最短即日融資も可能です。

大手消費者金融であれば、5社ともモアタイムシステムの稼働により振込時間拡大に対応しています。

金融機関にもよりますが土日祝日も含めた24時間振込も可能です。

審査対応時間内に審査結果が出て契約手続き等が時間内に完了すれば、

- 銀行口座に即日振込

- 自動契約機でカード発行後、ATMから即日融資

- スマホアプリを利用してセブン銀行ATMから即日融資

これらのいずれかの融資方法により、即日でお金を借りることができます。

土日祝日の即日融資で注意したいのは在籍確認

在籍確認はカードローン審査の一環で行われる「勤務先の確認作業」です。申込の際に申告したとおりの勤務先に勤めているのかどうか、業者が確認するというもの。

一般的には審査の最後の段階で、基本的に業者が直接電話をかける形で行われます。

土日祝日の即日融資で注意したいのが、勤務先が休業日のため電話による在籍確認できない場合です。

土日祝日は一般的な会社は休業日であることが多く、もしも業者が在籍確認の電話をかけたとしても、電話に出る人がいなければ在籍確認は完了しません。

このような場合、原則としては在籍確認が完了するまで融資は受けられません。

ただし、業者によっては柔軟に対応しているところもあります。SMBCモビットのWEB完結申込やアイフルは、公式サイトに「原則電話による在籍確認なし」の旨が明記されています。

個別の事情により在籍確認ができないという場合には、申込後すぐに電話相談することで書類での在籍確認に変えてもらえるケースもあるといいます。

在籍確認が難しいとわかっている場合には、申込前にそうした対応をしてもらえるか、あらかじめ電話で確認してから申し込むようにしましょう。

土日祝日の在籍確認で必要書類が増える場合も!

土日祝日の即日融資で在籍確認ができない場合、相談によって書類での在籍確認に変えてもらえるケースもある、とお伝えしました。

ただし、その場合提出書類が増えるため注意が必要です。

一般的な必要書類は後ほど解説しますが、必要がなければ普通は運転免許証など「本人確認書類」のみで契約できます。

しかし、土日祝日のように勤務先へ電話での在籍確認が取れない場合、勤務先を確認できる書類の追加提出が必要となります。

勤務先を確認できる書類は各社によって違いがありますが、健康保険証など会社名を確認できるものや、源泉徴収票、確定申告書、給与明細等の収入を証明する書類が必要になることが多いようです。

④即日融資に必要な書類は融資希望額による

融資希望額にかかわらず必ず必要なのは「本人確認書類」

カードローン審査で誰でも必要となるのが身分を証明する「本人確認書類」です。

業者によって多少違いはありますが、基本的には次のようなものが本人確認書類として認められています。

本人確認書類として認められる書類一例

運転免許証

パスポート

マイナンバーカード

健康保険証※+住民票など

※記号・番号や保険者番号部分、QRコードは見えないように加工してから提出してください(QRコードは、(株)デンソーウェーブの登録商標です。)

本人確認書類として最も一般的なのが運転免許証です。

免許証の交付を受けていない場合にはパスポートなどでも問題ありません。

ただし、健康保険証など顔写真がついていない書類の場合には、追加で住民票などの書類提出が必要なことがあります。

融資希望額によって必要になってくる「収入証明書類」

借り入れを希望する額が次の条件に当てはまる場合には、「収入証明書類」が必要になります。

- 希望の借入額が50万円を超える

- 希望の借入額と他社での利用残高を合わせると100万円を超える

※他社とは、使途自由の類似無担保融資サービスを提供している会社のことを表します。

収入証明書として認められる書類一例

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 給与明細書(直近2ヶ月+あれば直近1年ぶんの賞与明細)

- 市民税・県民税額決定通知書(最新のもの)

- 所得証明書(最新のもの) など

カードローン審査では借入希望額などの条件次第で、こうした書類提出が必要になります。

即日融資を受けるためには、あらかじめ不備なく書類を準備し、時間内に手続きをすませることが大切です。

⑤消費者金融なら無利息期間の長さ比較も大切

即日融資ができるカードローンを選ぶ場合、無利息期間の長さも一緒にチェックすることをおすすめします。

消費者金融にとって即日融資が可能なこと以外に、銀行カードローンに対して有利な点が「無利息期間」だからです。

銀行カードローンも一部で無利息期間を利用できますが、採用している割合では消費者金融に軍配が上がります。

会社によって無利息期間の長さは異なりますが、30日の無利息期間が設定されるのが一般的です。

ただ、なかにはレイクのように「Web申込なら60日」「5万円まで180日」と競合よりも圧倒的に長い無利息期間が設定されたケースもあります。

無利息期間中に完済すれば利息負担なしで借入できるため、短期かつ少額のみ借りたい人は無利息期間に注目してみましょう。

また、長さだけでなく、「いつから無利息のカウントがスタートするか」も要チェックです。カードローン会社によって、カウント開始が以下の2パターンになります。

| 無利息期間カウントのスタート | 特徴 |

|---|---|

| 初回契約日の翌日 | 契約完了後は借入しなくてもカウントが進む |

| 初回出金日の翌日 | 初の出金まではカウントが進まない |

おすすめは「初回出金日の翌日」からカウントされる消費者金融です。契約しても初回の出金日までカウントが始まらず、誰でもフルで無利息期間を活用できます。

カードローンで即日融資を実現するためのポイント

即日融資にも対応したスピーディな融資が魅力の消費者金融カードローンですが、誰でも即日融資が可能というわけではありません。

申し込みの時間が遅かったり融資希望額が高すぎたりすると即日融資ができない可能性もあるので注意が必要です。

ここからは、即日融資を受けられる可能性を高めるために知っておきたいポイントについて紹介します。

WEB完結に対応した業者を選ぶ

カードローンに申し込む方法としては「WEB(PC・スマホ)」「電話」「自動契約機」等があります。

いずれも最短即日融資が可能ですが、契約までにかかる時間が異なる場合がある点に注意が必要です。

例えば電話は混み合っているとつながるまでに時間がかかります。また、電波の状態によっては通話がうまく進まないリスクもあるでしょう。

自動契約機はそこまで移動するのに時間がかかり、先客がいれば外で待つ時間が必要になることも考えられます。

即日融資を実現させるなら、「WEB完結申し込み」に対応したカードローンがおすすめです。

スマホやPCがあれば申し込めるので、店舗まで移動する時間を節約できます。

また、混雑によって待たされることもないので、自分が空いた時間に申し込めばスムーズに手続きを完了させることができます。

審査対応時間が終了する1時間前までには申し込みを終わらせる

前述のWEB申し込みは24時間365日いつでも手続きを始められますが、審査受付時間は別に設定されている点に注意が必要です。

一般的には「9:00~21:00」が審査受付時間であり、そこまでに契約まで済ませていないと即日融資を受けることができません。

大手消費者金融では最短20分~30分で審査が終わることもありますが、あくまでも最短なのでもっと時間がかかる人はいます。

最低でも審査受付時間の終了1時間前(20時)までには申し込んでおきましょう。

可能なら午前中に申し込みを完了させておくことをおすすめします。

特に中小消費者金融の場合は「平日14時までに申し込み」と、即日融資ができる締め切り時間が明確に決まっているケースがあるので注意が必要です。

土日に借りたいなら職場への電話連絡がないカードローンを選ぶ

いまこの記事を読んでいる人は会社員で、土日休みの人が多いのではないでしょうか。

土日に即日融資カードローンを契約したい場合、在籍確認がどのように進められるかを調べてから申し込むことをおすすめします。

在籍確認の方法は「書類」または「電話」です。

どちらを採用するかは消費者金融や銀行ごとに異なり、在籍確認が完了しない以上は審査を通過することはできません。

本人が電話に出なくても電話に出た人が「〇〇(申込者の氏名)は席を外しています」といえば審査は完了します。

ただ、土日休みの企業では土日に申し込んでも消費者金融から電話は繋がりません。

そこで、土日休みの人が週末に融資を受けるなら、「原則として電話による在籍確認をしない」ことが明記されたカードローンがおすすめです。

例えばプロミスでは以下のとおり、原則として勤務先に電話連絡をしないことが明記されています。

Q.申込をしたら、勤務先に電話はかかってきますか?

引用元:プロミス|よくあるご質問

A.原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

書類での在籍確認であれば、土日が会社休みの人でも在籍確認で手続きが止まることはなくなるでしょう。

ただし、審査の結果によっては、職場への電話連絡を回避できないケースもあるので注意が必要です。

WEB申込の後、オペレーターに急いでいる旨を伝える

早く融資を受けたいなら、WEBで申し込みをしたあとにオペレーターに電話して「急いで審査をしてほしい」という旨を伝えることも大切です。

オペレーターに相談することで、相談をしなかった人よりも優先して審査を進めてもらえる可能性があります。

特に、スピード融資を大きな武器にしている大手消費者金融では優先審査をしてくれる可能性があります。

土日祝日や大型連休の際はカードローンの審査が混み合うので急いでいる人が申し込むタイミングとしては適していませんが、どうしてもカードローンが必要なら申し込んだうえで審査を早く実施してもらえるように頼んでみましょう。

融資希望額を50万円以下の少額に設定する

即時融資のために少しでも早く審査を終わらせたいなら、希望額を50万円以下に抑えることをおすすめします。

消費者金融では「申込者の年収3分の1までしか借りられない(総量規制)」という決まりがあるのはすでに解説した通りですが、同じ年収でも融資希望額によって審査に時間がかかる場合があります。

年収300万円の人が総量規制ギリギリである100万円を借りるより、10万円を借りるほうが返済不能になりにくく、審査を通過しやすいためです。

借入希望額が50万円以下なら、原則として収入証明書類の提出も求められません。

個人が借入れを行う場合(リボルビング契約の借入枠を設定する場合も含む。)において、ある貸金業者から既存の借入残高を含めて50万円を超える借入れを新たに行う場合

出典:日本貸金業協会|3「収入を証明する書類」の提出が必要な場合があります

他の貸金業者から借入れている分も合わせて、合計100万円を超える借入れを新たに行う場合(または、リボルビング契約を新たに結ぶ場合)

のどちらかに当てはまれば、「収入を証明する書類」の提出が必要となります。

年収を細かくチェックされなければ、審査がスピーディに進む可能性も上がるでしょう。

必要書類を事前に確認し申込前に準備する

カードローンの審査を少しでも早く終わらせるなら、事前に必要書類を準備しておくことも重要です。

カードローンの審査では多くの場合で本人確認書類の提出が必要であり、一定条件を満たした場合には収入証明書類の提出も必要です。求められた書類を提出しない限り、審査が完了することはありません。

求められる書類を先に調べておき、準備をしておくことで手続きの時間が短縮されます。その分だけ即日融資を受けられる可能性も高まるでしょう。

即日融資カードローンの審査通過のポイント

最短即日融資ができる消費者金融について、何となく「審査が甘い」と感じている人はいませんか?

即日融資ができるのは申し込み内容を瞬時に点数化するスコアリングシステムなどの仕組みによるものであり、決して審査が甘かったり審査がなかったりするからではありません。

審査自体は厳格に行われるので、人によっては審査落ちになる可能性もあります。審査落ちを避けたい場合は、審査通過のコツについて事前に把握しておくと良いでしょう。

ここでは、即日融資ができるカードローンの審査を通過するために知っておきたいコツ・ポイントについて紹介します。

収入自体は少なくても安定した収入を長期間にわたって得る

短時間で審査を通過したいなら、「この人は返済能力が高いから、安心して貸せる」と消費者金融に判断してもらう必要があります。

消費者金融の審査は年収の高さも重要ですが、それ以上に「収入の安定性」が重要視されます。

「収入が多いけど入社したばかりの人」よりも「収入は少ないけど数年以上の長期に渡って働いている人」のほうが高評価になることもあるでしょう。

毎月の収入にバラツキがある人は、毎月の収入を安定させてから申し込むことをおすすめします。

他社の借り入れ残高を減らす

カードローンの審査を通過するなら、他社の借り入れ残高を減らしておくことも重要です。

消費者金融では審査の一環として、他社での借り入れ状況のチェックを行います。

すでに多くの金融機関で借入を行っていたり、多額の借入金があったりする場合は返済能力が低いと判断されて審査落ちになってしまう可能性があるので注意が必要です。

また、消費者金融は総量規制というルールに抵触する「年収3分の1を超える金額の貸付け」を禁止しています。

すでに他社で年収3分の1に近い金額を借りていると審査を通過できなかったり、融資額が低くなったりする可能性があるため、その意味でも他社借り入れは少しでも減らした方が良いでしょう。

長期延滞や自己破産などを発生させないようにして信用情報に傷をつけない

信用情報とは、クレジットカードやカードローンの利用履歴のことです。

過去に返済の延滞や規約違反による強制解約、返済ができないことから「自己破産」をしていたといった記録が残っていると、いわゆる「ブラック」と呼ばれる状態とされます。

審査を通過することができなくなるので注意が必要です。

ブラックと呼ばれる原因である事故情報は消えるまでに時間がかかるので、一度発生させると長く審査に悪影響を及ぼします。例えば返済延滞の情報は「完済から5年間」は残り続けることになります。

自分がブラックの状態かを知りたいなら信用情報機関に照会をかけましょう。

自身の信用情報に「延滞」などの事故情報が記載されている場合は審査通過が難しくなるでしょう。

すでに事故情報が載ってしまっている人は、その情報が削除されてから改めて申し込みましょう。

申込内容にミスや虚偽がないようにする

カードローンの審査を通過したいなら、申し込み情報に間違いがないことも非常に重要です。

記載内容に間違いがあると、それが故意でなくても情報の再確認が必要です。

確認に時間が取られてしまったばかりに即日融資が受けられなくなる可能性もあります。

また、虚偽の申告は絶対にNGです。

「審査を通過したいから年収を少し高めに申告しよう」

「今は働いてないけど前に働いていた企業を記載しよう」

このような虚偽の記載は審査の過程で必ずバレる仕組みになっています。

虚偽がバレればまず審査は通過できません。

一見すると不利になりそうな情報があったとしても、正直に申告しましょう。

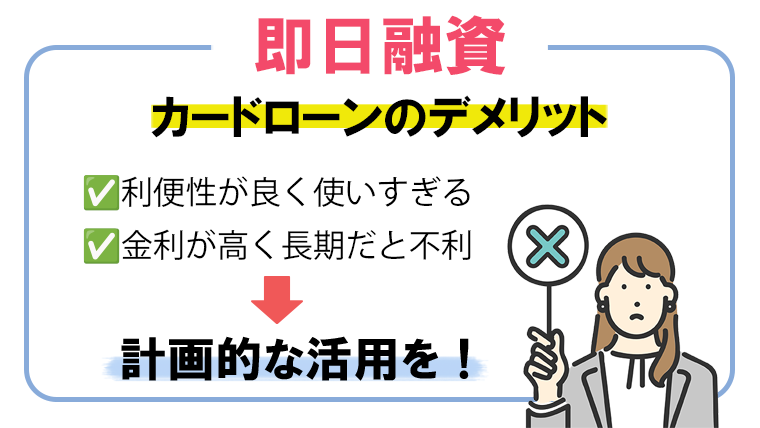

即日融資できるカードローンのデメリットは?

即日融資カードローンには、「お金が必要!」と思ったときにすぐ借りられるという大きなメリットがあります。

審査が早く融資も早いので、土日祝日でお金に困ったときでも、夜であっても、各社が定めた時間までに手続きをして審査に通ればすぐにお金を借りることができます。

では逆に、即日融資のデメリットはあるのでしょうか?

- 便利なのでついつい借りすぎてしまう

- 利息が高い

利便性の高さが逆にデメリット…借りる場合は計画的に!

即日融資カードローンのデメリットは、その便利さゆえについつい借りすぎてしまうことです。

最近では来店せずにインターネットで申込から借入まで完結するWEB完結申込や最短1時間融資など、便利で手軽にお金を借りられるようになりました。

そのこと自体はメリットですが、手軽すぎる点がデメリットにもなります。

そうなってくると、借入額はどんどん増えてしまいますよね。借りる場合は計画的に、借りすぎには注意しましょう。

利息の高さがデメリット…無利息サービスがあるカードローンを選ぼう!

もう1つの欠点は「利息が高い」こと。銀行カードローンの金利は約2.0~15.0%程度ですが、即日融資可能な消費者金融は3.0~18.0%が主流で、比較すると金利が高めです。

借入額が増えて返済期間が長くなればなるほど、利息は大きくなります。

利息の高さは即日融資カードローンのデメリットではありますが、逆に消費者金融ならではのサービスを利用することで利息を抑えることができます。

大手消費者金融の多くははじめての利用の方に対し、一定期間利息を0円とする無利息期間サービスがあります。

一般的な無利息期間は30日間などそれほど長い期間ではありませんが、無利息期間中の完済なら利息0円で借入可能。

ただでさえデメリットになる利息の高さですから、これを利用しない手はありません。

銀行カードローンは即日融資不可で最短翌営業日

冒頭でも説明しましたが、銀行カードローンは過剰貸付などが問題視されたため、自主規制により審査が厳格化され警察庁の暴力団情報データベース接続が行われるようになりました。

これによって2018年1月より、それまで可能だった即日融資を停止しています。

その際、「銀行界と警察庁データベースとの接続についても、警察庁・金融庁・銀行界の実務者間で、継続的に検討」することとしておりましたが、本年1月4日から警察庁の暴力団情報データベースへの接続が開始されましたのでご報告いたします。

引用元:反社会的勢力との関係遮断に向けた対応について|一般社団法人全国銀行協会

2022年12月現在、即日融資に対応しているのは消費者金融のカードローンのみです。

今回電話で各行に問い合わせましたが、融資スピードは早いところでもギリギリ最短翌営業日という回答でした。

午後の早い時間でも翌営業日の融資は難しく、午前中の早い段階での申し込みならあるいは翌営業日に間に合うかも…といった様子です。

即日融資ができなくなった理由は審査の厳格化のほか、2018年からすべての銀行カードローン審査で義務付けられた「警察庁データベースへの情報照会」が要因です。

この照会には最低1営業日が必要で、土日祝日は照会ができません。

このため、特に土日祝日を挟む場合にはどんなに早くても数日程度かかると思っておいたほうがいいでしょう。

| 実質年率 | 限度額 | 口座開設 | 最短融資 | |

|---|---|---|---|---|

| 三菱UFJ銀行 カードローン バンクイック | 1.8%〜 14.6% | 500万円 | 不要 | 翌営業日以降 |

| 三井住友銀行 カードローン | 4.0%〜 14.5% | 10〜 800万円 | 不要 | 翌営業日以降※1 |

| 楽天銀行 スーパーローン | 1.9%〜 14.5% | 800万円 | 不要 | 数日 |

| じぶん銀行 カードローン | 1.48%〜 17.5% | 800万円 | 不要 | 最翌営業日以降※2 |

| みずほ銀行 カードローン | 2.0%〜 14.0% | 800万円 | 必要 | 1〜2週間 |

| イオン銀行 カードローン | 3.8%〜 13.8% | 800万円 | 不要 | 2週間程度 |

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます

※2 auじぶん銀行円普通預金口座をお持ちの方は最短翌日以降の借入も可能

即日融資を希望する場合や融資を急いでいる場合には、銀行カードローンではなく即日融資に対応している大手消費者金融を選びましょう。

ビジネスローンは事業資金なら即日融資が可能なところも

緊急で事業資金を即日借りたいという場合にオススメなのがビジネスローン。しかし、即日融資可能なビジネスローンは実はそれほど多くはないのが現状です。

審査が最短即日であっても、融資実行までは数日というところもあります。

ビジネスローンはさまざまな金融機関で取り扱いがありますが、ここではローン専門会社と信販会社系とで分けて即日融資可能なビジネスローンを紹介していきます。

| 業者名 | 実質年率 | 最大限度額 | 返済期間 | 即日融資 |

|---|---|---|---|---|

| AGビジネスサポート | 3.1%〜18.0% | 1,000万円 | 60ヶ月 | 最短翌日 |

| ニチデン事業者ローン | 4.8%〜17.52% | 1億円 | 240ヶ月 | 最短即日 |

| 業者名 | 実質年率 | 最大限度額 | 返済期間 | 即日融資 |

|---|---|---|---|---|

| オリックスVIP ローンカードビジネス | 6.0%〜17.8% | 500万円 | 122ヶ月 | 最短即日 |

| プロミス 自営者カードローン | 6.3%〜17.8% | 300万円 | 80ヶ月 | 最短即日 |

| アコム ビジネスサポート カードローン | 12.0%〜18.0% | 300万円 | 89ヶ月 | 最短即日 |

ビジネスローンのなかには、個人事業主に対しては融資をしているものの、法人向けには融資を行なっていないものもあります。

申込の際には申込要件をしっかり確認のうえ申込をしましょう。

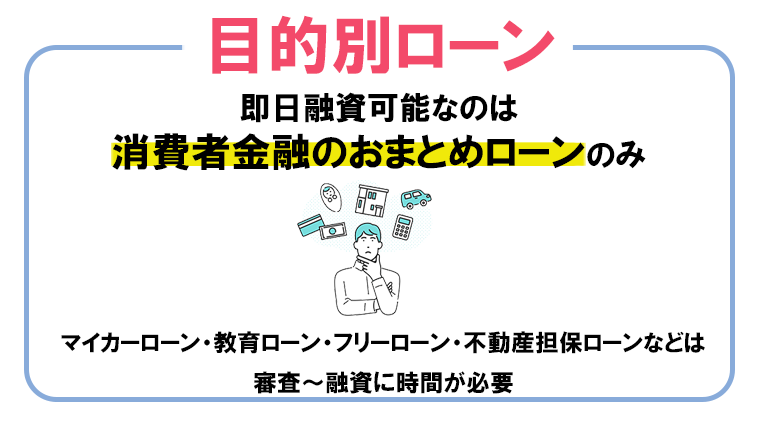

カードローン以外のローンでも即日融資は可能?

お金の使い道によっていろいろなローンがありますが、カードローン以外でも即日融資可能なローンはあるのでしょうか?

「マイカーローン」は融資までに時間がかかる傾向

銀行のマイカーローンは審査に関しては即日回答可能なところはあっても、融資までには時間がかかる傾向があります。

また銀行のマイカーローンは金利が低いため審査も厳しくなっています。

もし即日で利用したい、という場合にはカードローンを利用するという手もあります。

「教育ローン」は即日融資不可、最も早いのは楽天銀行

教育ローンは即日融資ができません。一般的に、国の教育ローンは融資までに2~3週間程度、民間の金融機関の教育ローンは10日~2週間程度の時間がかかります。

最も早いのは楽天銀行の教育ローンで、最短翌営業日に融資になります。ただし、こちらは大学専用の教育ローンです。

「フリーローン」はカードローンよりも厳しく審査期間も長い

フリーローンは同じく資金使途が自由なカードローンよりも金利がやや低い商品です。

しかしスピーディーに借りられるカードローンやキャッシングとは違い、即日融資可能なフリーローンはほとんどありません。

審査もカードローンよりも厳しく、審査期間も長い傾向にあります。

「おまとめローン」は消費者金融なら即日融資可能な場合も

消費者金融のおまとめローンでしたら即日融資も可能です。

ただし、すでに複数社からある程度の金額を借入している状態ですので、返済能力を重視するおまとめローンでは審査が厳しくなります。

即日融資が可能とはいっても、額が大きければ大きいほど、ある程度時間がかかることは考えておきましょう。

「不動産担保ローン」は即日融資可能としているところはあるが…

不動産担保ローンのなかには、確かに即日融資可能としている業者があります。しかし、不動産担保ローンを利用するためには不動産の価値を評価する必要があります。

用意しなければならない書類も多く、調査などさまざまな確認事項もあるため、最短即日融資可能な不動産担保ローンに申し込んでも無理な可能性もある、ということを理解しておきましょう。

不動産担保ローンを扱うのは、銀行、消費者金融、不動産担保ローン専門会社に分かれます。急ぎで融資を希望する場合には不動産担保ローン専門会社がおすすめです。

不動産売買も行なっているなど不動産の審査実績も多く審査にかかるスピードが速い可能性が高いからです。

「ブライダルローン」は金利が低い分、審査時間もかかる

ブライダルローンで即日融資可能なものはありません。

ブライダルローンは一桁台と金利が低いものが主流であり、審査もそのぶん厳しくなります。

審査時間も2週間~3週間程度はかかるとみておいたほうがいいでしょう。

もしもどうしても即日で、というのであれば、即日融資可能なカードローンの利用を検討してみましょう。

「ゆうちょ銀行」では定期にお金を預けていれば借りられる

ゆうちょ銀行に「定額貯金」「定期貯金」をしている人は、それを担保にして融資を受けられる「貯金担保自動貸付」の制度を利用できます。

融資を受けられる上限は預けている定期貯金や定額貯金の90%まで、かつ総合口座1つにつき300万円までです。

上限を迎えるまで何度でも借りられるため、何回も資金不足になりそうな人でも利用しやすくなっています。

ただし、借り入れである以上は利息が発生します。一般的なカードローンよりは低いですが、担保によって以下の金利が発生することは覚えておきましょう。

| 担保の種類 | 金利 |

|---|---|

| 定額貯金 | 返済時の約定金利(%)+0.25% |

| 定期貯金 | 預入時の約定金利(%)+0.5% |

「生命保険」では解約返戻金を担保に借りられる場合がある

カードローンの審査に落ちた人でもお金を借りる選択肢として、生命保険の契約者貸付制度があります。

解約返戻金は終身保険等の貯蓄性のある生命保険を解約した際に受け取れるお金で、受け取る場合は保険契約を辞めなければいけません。

再度同じ保険に加入しようとしても、持病によって加入できない可能性があります。

仮に加入できたとしても、年齢が上がった分だけ保険料が割高になるので不利です。

一方の契約者貸付であれば、生命保険の契約はそのままでお金を借りられるメリットがあります。

なお、契約者貸付で利用できる金額は保険の種類、経過年数、契約の状態などにより異なります。解約返戻金の7~9割が上限に設定されるケースが一般的です。

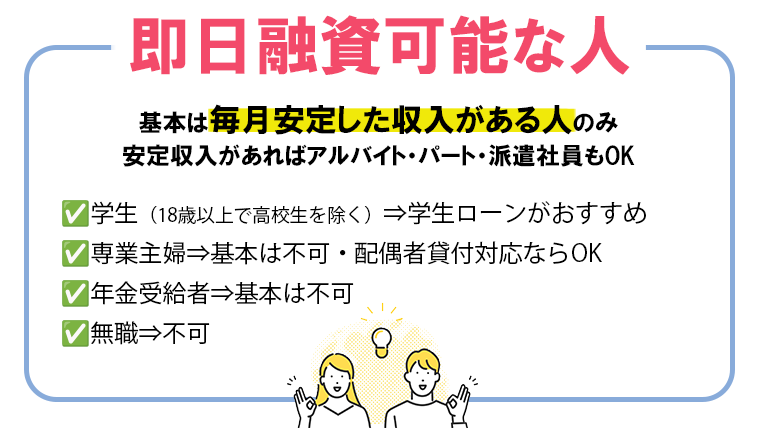

こんな人は即日融資カードローン利用OK?

カードローンやキャッシングの申込資格には、基本的に「安定した一定の収入があること」が条件となっています。

具体的にどのような人が即日融資カードローンを利用できるのかみていきましょう。

18歳や19歳でも即日融資可能なのは学生ローン

結論からいうと、18歳や19歳でも即日でお金を借りることはできます。

ただし、一般的な消費者金融やカードローンの場合、申込資格は20歳からとなっているため借りることができません。

学生の場合、即日融資するなら「学生ローン」が選択肢です。とはいえ、即日融資が可能な業者ばかりではありません。学生ローンのなかでも即日融資可能な業者を選びましょう。

ただし、注意点が2つあります。

- 原則親の同意書が必要な場合もある

- 高校生は金融機関でお金を借りられない

成年年齢の引き下げで18歳や19歳の未成年でもローン契約が可能になったことを受け、親の同意なしで契約できる学生ローンもあります。

学生ローンのマルイなら、学生様であれば20歳未満の方へもご融資可能です。親御さまの承諾や保証人も一切不要です。

引用元:よくある質問|学生ローンマルイ

ただし、一部の業者では原則として未成年の学生がお金を借りるなら親の同意書が必要としている場合もあるので、確認が必要です。

「ぜったい怒られるから親には秘密で借りたい」という考えの人も多いでしょうが、親に秘密にできないかもしれないことは覚えておきましょう。

もう1つは「高校生は借入できない」という点です。

18歳~19歳でも高校卒業後の学生(大学生、専門学校生など)は利用できますが、高校生の場合は一般の金融機関でお金を借りることができません。

「専業主婦」が即日借りられるのはごくごく一部のカードローン

自身に収入のない専業主婦の場合、消費者金融でお金を借りることができません。これは貸金業法で定められた「総量規制」が関係します。

総量規制は「貸金業者は年収の3分の1を超える融資をしてはいけない」という決まりのことです。

収入0円の3分の1は0円ですから、法律の決まりによって専業主婦は消費者金融から原則として融資を受けられません。

ただし、総量規制対象外となる「配偶者貸付」を利用できる一部の銀行であれば融資を受けられる可能性があります。配偶者貸付とは、配偶者の年収の3分の1まで融資を受けられる制度です。

これによって配偶者に安定収入があれば、無収入の専業主婦でも借入が可能です。

例外的に専業主婦でも借りられる消費者金融がある?

消費者金融で専業主婦は借入できないと紹介しましたが、全部の消費者金融で不可能というわけではありません。ごく一部ですが、例外もあります。

たとえば「ベルーナノーティス」の「レディースローン」は専業主婦や働く女性向けのカードローンで、総量規制の例外である配偶者貸付を行っています。

配偶者に収入があれば専業主婦でも申込可能、即日融資の可能性もあります。

「年金受給者」は即日不可だが生活福祉資金貸付制度を

年金受給者は大手消費者金融や都市銀行カードローンなどでは、申込不可となっているケースが一般的です。

なかには年金受給者でも申込できるとしているカードローンもありますが、その場合でも「貸付条件が65歳未満」などの年齢制限によってお金を借りることができないケースも見られます。

どうしても年金受給者が融資を受けたい場合、「生活福祉資金貸付制度」を検討しましょう。即日融資には対応していませんが、低所得者層を対象にしている制度です。

(※独立行政法人福祉医療機構による年金担保貸付制度は2022年3月末で申込受付が終了しています。)

「アルバイト・パート・派遣社員」は安定収入なら利用OK

アルバイトやパート、派遣社員の方でも、毎月安定した収入があれば消費者金融を利用して即日融資でお金を借りることができます。

「無職」で即日お金を借りることはできない

無職の場合、即日でお金を借りるというのは難しいと言わざるを得ません。

消費者金融や銀行カードローンは基本的に安定した収入があることが貸付条件であるためです。

そのため、失業中の場合にはお金を借りることができません。

求職中の場合には、求職者支援金融資制度や職業訓練受講給付金などが活用できます。

「求職者支援資金融資」は、求職者支援制度で職業訓練受講給付金を受給する予定の方を対象とした貸付制度です。

引用元:求職者支援資金融資のご案内|厚生労働省

また失業により生活に困っているという場合には、生活福祉資金貸付制度があります。

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉および社会参加の促進を図ることを目的とした貸付制度です。

引用元:生活福祉資金|社会福祉法人 全国社会福祉協議会

そのほか、「身近なものをリサイクルショップに持ち込む」「貴重品を質屋に預ける」といった方法でもお金を手に入れることはできます。

「自己破産した人」は中小消費者金融に相談を

自己破産した人でも、カードローンでお金を借りられる可能性はゼロではありません。「自己破産者はお金を借りてはいけない」という法律はないからです。

最終的に融資するかどうかの判断は金融機関が決定します。

ただ、現実には借りることは難しいと考えた方が良いでしょう。

特に銀行や大手の消費者金融では自己破産のようないわゆる「ブラック」の人は審査落ちになります。

大手消費者金融で融資を受けるなら、10年は待つ必要があります。なぜなら自己破産した履歴は信用情報機関に10年は記録されるためです。

官報に公告された破産・民事再生手続開始決定:当該決定日から7年を超えない期間

引用元:情報の登録期間 センターの概要|一般社団法人全国銀行協会

また、自己破産したときに利用していた金融機関では、10年を過ぎて信用情報から削除されても記録は残り続けます。

かつて借金を自己破産という形でうやむやにしている以上、金融機関からの信用はないと考えておいた方が良いでしょう。

10年以上経過して信用情報から消えて、ほかの金融機関に申し込んで初めて自己破産経験者でも融資を受けられる可能性が出てきます。

ただし、中小の消費者金融ではその限りではありません。中小では現在の返済能力が重視される傾向があり、過去の金銭トラブルが合っても完済していれば融資を受けられる可能性はあります。

即日融資ができるカードローンを探す際の注意点

即日融資を受けられる消費者金融でも、企業によって審査スピードは全く異なります。

例えば大手では最短20~30分で融資まで進めるケースもありますが、中小消費者金融では時間の指定がなく、「最短即日での融資が可能」としか記載がないケースも少なくありません。

「即日融資はできたけど、希望する時間に間に合わなかった……」ということがないように、融資を受けられる時間については事前にイメージしておきましょう。

ほかにも、希望する時間までに融資を受けたい人が気を付けたい注意ポイントはたくさんあります。

ここでは即日融資を受けたい人が知っておきたい注意点をまとめました。

銀行カードローンは即日融資がほぼできない

ひとくちにカードローンといっても、「消費者金融カードローン」「銀行カードローン」に分かれることをご存知でしょうか。

銀行カードローンは消費者金融よりも低金利な設定になっていることが多い反面、即日融資に対応していないことがほとんどです。

以前は銀行カードローンでも即日融資を行っていましたが、反社会的勢力への融資を防いだり、個人の自己破産を防いだりする目的で審査が厳格化されたことでほぼできなくなりました。

現在の銀行では警察庁のデータベースにアクセスして申込者が反社会的勢力の関係者ではないかチェックする作業が必要です。

この手続きに1営業日以上の時間がかかることが多く、ほとんどの銀行では即日融資に対応できません。

即日融資を実現するなら消費者金融のカードローンを利用しましょう。

対面審査を実施する中小消費者金融は審査に時間がかかる

中小消費者金融のなかには、対面で審査を実施する企業もあります。

過去に返済延滞などを起こしていわゆるブラックになってしまった人でも、現在は返済能力があるということを面談で分かってもらえば融資を受けられる可能性もあるでしょう。

ただ、大手のようにコンピュータによるスコアリング審査は実施されないので、大手よりも審査に時間がかかる傾向があります。

信用情報に傷がない人なら、スコアリング審査で瞬時に合否が出る大手消費者金融がおすすめです。

例えば「アイフル」なら申し込み完了後最短15秒で事前審査の結果が表示されます。

無職や専業主婦は一般的なカードローンは通らない

カードローンを利用するには、前提として安定した収入を得ていることが必要です。

これは銀行でも消費者金融でも同じです。

お申込条件

引用元:プロミス|お申込条件と必要書類

年齢18~74歳のご本人に安定した収入のある方。

主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

お申込条件

引用元:三井住友銀行カードローン|カードローンのお申込方法・審査について

・お申込時満20歳以上満69歳以下の方。

・原則安定したご収入のある方。

・当行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。

無職や専業主婦の人は、まず安定収入を確保することを優先しましょう。

どうしてもお金を借りたい場合は「生命保険の契約者貸付」「質屋」「ゆうちょ銀行の担保自動貸付け」など、審査なしで借りられる方法を検討しましょう。

また、専業主婦の人は「配偶者貸付」の制度を採用した貸金業者や金融機関ならお金を借りられる可能性があります。

例えばベルーナノーティスでは配偶者の年収を合算した金額の3分の1まで融資を受けることが可能です。

ただし、配偶者貸付を利用する際は配偶者からの同意が求められます。

配偶者に秘密で借りられないことは覚えておきましょう。

【まとめ】自分の状況をよく整理しつつ即日融資可能なカードローンを見極めよう

銀行カードローンの即日融資停止など、即日融資を取り巻く環境は大きく変わりました。

しかし、モアタイムシステムの導入やアプリローンにより、以前よりも即日融資に対応する時間や方法は増え、即日融資しやすくなったと言えるのではないでしょうか。

最後に、即日融資でお金を借りるためのポイントについてまとめておきます。

- 即日融資可能なカードローンを選ぶ

- 申し込みはできるだけ早い時間に済ませておく

- 必要書類を準備しておく

- 申込内容は嘘なく正確に入力する

- 審査が通るか不安でも複数のカードローンに申し込まない!

※Webで最短25分融資も可能

レイクの注釈

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

審査結果によってはWebでのご契約手続きが行えない場合があります。

一部金融機関および、メンテナンス時間等を除きます。

レイクの商品概要(貸付条件・利息について)

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:(年率)4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

遅延損害金(年率):20.0%

担保の有無:不要

レイクの無利息サービス条件

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。